Farewell Wachovia

by Charles B. Wendel

Executive Summary: Wachovia, about to be absorbed by Wells Fargo, was once one of the best and most respected banks in the world. Thinking back on the bank that was offers bankers some clear lessons. More important, it may also provide a path for banks struggling with how to position themselves during and after the current economic crisis.

Over ten years ago, one of my clients commented that his major bank was Wachovia. I remember him saying that they were demanding in their credit requirements, but he felt that having them as your banker was something of a badge of honor, a sign that your company was of quality. It really was the Morgan of the South, when that phrase meant something very positive.

I came to know Wachovia both as a consultant and while conducting research for my first book, The Middle Market in the mid-1990s. Subsequently, I interviewed Bud Baker, then Chairman, for another book, The New Financiers. I felt that I knew the bank as well as any outsider could.

The Wachovia I am writing of is the pre-First Union bank, operating out of its Winston-Salem headquarters. It was a $70 billion bank back then with a reputation for excellence in commercial banking as well as retail.

* Teaming on the commercial customer. Wachovia emphasized a dual management focus for its commercial clients. The Relationship Manager oversaw the customer and was in charge of cross-sell. The Credit Officer shared responsibility for the customer and, basically, approved any credit-related decisions. They were "co-equals," and bankers would often move back and forth between functions during their careers. However, while the RMs and credit bankers were called co-equals, it always seemed that the credit people were a bit more co-equal than the RMs. RMs would certainly complain about a slow and painful credit process, but the portfolio quality was strong.

My memory is that it was unusual for a credit officer to visit a client; that was the RM's job. Instead, the credit officer was focused on the numbers and rigorously analyzing a company's current and pro forma performance as well as pushing the RM for more information. Bank management seemed concerned that a credit person spending too much direct time with the customer could cause that banker to "go native" and lose objectivity.

* Fees, please. The bank was also one of the first to give prominence to the role of cash management and the fees it generated. Many banks are only now focusing on this critical area; Wachovia saw this as an area of distinction and began to exploit cash management and trade finance early on.

In addition, Wachovia was among the first banks to position its Treasury Services Officers as the leads on certain relationships. Some commercial accounts that had little borrowing requirements were assigned to the cash management group; cash management became the fulcrum of the relationship rather than an add-on. While this approach is being pursued at more banks, it was very rare ten years ago.

* The customer really was first. One example: the bank followed the "sundown rule" with its customers. When a customer contacted the bank with an issue, Wachovia pledged to revert to the customer (albeit not necessarily with a full solution) by end of day. Ensuring high customer satisfaction permeated the bank in this and other ways.

On the retail side, the bank was probably the first large player to offer each consumer a private banker. That banker was expected to build a trusted advisor position with the customer, long before that shopworn phrase existed.

* Selectivity/segmentation. Certainly on the commercial side, it was a bank that did not view itself as right for everyone. Credit-only customers probably did not fit in and management expected RMs to diagnose and achieve significant cross-sell. I remember a senior credit banker on the commercial side telling me that he was not interested in increased risk assets for their own sake but the cross-sell they facilitated.

* Culture, culture, culture. While I came to have insider knowledge of the bank, there was no way I could take that knowledge across the street and help another bank become a Wachovia clone. That was because a unique and positive culture permeated that institution. It took decades to create but, frankly, very little time to destroy.

From an outsider's perspective, elements of that culture seemed to include putting credit quality first, a focus on relationships not just lending, a strong respect for colleagues but a willingness to disagree with them, and an acceptance of sometimes laborious internal processes.

Lessons from Wachovia

Heritage Wachovia was a strong and focused institution operating in a time that seems both simpler and long ago. However, many of its best characteristics (beyond its emphasis on credit quality) remain relevant today:

1. Relationships rather than one-off transactions. Everyone says they want this, but few banks operate with the discipline to become true relationship banks.

2. Fees given at least as much prominence as net interest income. Wachovia made this focus part of its marrow, rather than the afterthought it is for so many banks even today.

3. Selectivity/segmentation. Wachovians could define who their target customer was and was not. Most banks cannot do this beyond a few canned phrases. The bank seemed to know what it stood for. Few banks appear to operate with that type of clarity today.

Concluding Thought

I have very fond memories of my consulting time at Wachovia. Wachovians were smart, analytically strong, and well-intentioned professionals who really were trying to do the right thing for their customers. The good news is that their acquirer possesses many of the positive qualities that made Heritage Wachovia so successful and unique.

17. TASAS DE INTERES Peru

16. tipo de cambio sol/dolar-consulta del dia

V. SECCION: M. PRIMAS

1. SECCION:materias primas en linea:precios

![[Most Recent Quotes from www.kitco.com]](http://www.weblinks247.com/indexes/gfms.gif) |

METALES A 30 DIAS click sobre la imagen

(click sur l´image)

2. PRECIOS MATERIAS PRIMAS

9. prix du petrole

10. PRIX essence

petrole on line

31 dic 2008

USA:WACHOVIA ABSORBED

Fwd: [RdE] Petróleo y crisis energética global

From: raul chacon <raulchap69@hotmail.com>

Date: 2008/12/30

Subject: [RdE] Petróleo y crisis energética global

To: raulchap69@hotmail.com

| Más allá del tope: Petróleo y crisis energética global |

| Por Michael Klare Publicado originalmente como "Past Its Peak", London Review of Books, Vol. 30, No. 16, 14 de agosto de 2008 (http://www.lrb.co.uk/v30/n16/klar01_.html). Traducido por Alberto Loza Nehmad |

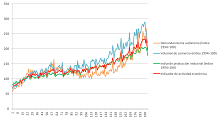

| A diferencia de los "shocks" petroleros de los años setenta, es casi cierto que la actual crisis energética será duradera. Probablemente ninguno de los arreglos rápidos propuestos por los augures del periodismo y los políticos (perforar en áreas naturales protegidas y en áreas marítimas, limitaciones impuestas a los especuladores de materias primas, presiones a los miembros de Opep para que incrementen la producción) tendrá mucho efecto. En 1973-74 y nuevamente en 1979-80, los acontecimientos en el Medio Oriente llevaron a una drástica reducción del flujo de petróleo proveniente del Golfo Pérsico, lo que causó una contracción en la oferta mundial y un alza en los precios de la energía, generándose así una recesión global. No obstante, cuando cierto equilibrio fue restaurado en la región, el petróleo comenzó a fluir de nuevo y la crisis pasó. Ahora, sin embargo, el desequilibrio entre la oferta y la demanda se debe en gran medida a factores inherentes al comercio petrolero mismo y, por eso, es menos fácilmente solucionable. La crisis petrolera es el producto de tres procesos: una marejada inesperada en la demanda, en gran parte proveniente de los países asiáticos; una disminución en el crecimiento de la oferta global; y un cambio en el centro de gravedad de la producción, desde el Norte global hacia el Sur global. La situación, sin embargo, ha sido empeorada mucho más por la decisión de 1994 del gobierno de Jiang Zemin de hacer de la producción y la posesión de automóviles un "pilar" de la economía china, y por la política energética nacional de la administración de Bush de 2001, que apoyó la continuación de la producción y el consumo del petróleo más que el desarrollo de fuentes alternas de energía. Ambas políticas aseguraron que la demanda de petróleo pudiera elevarse justo en el momento en que la capacidad de la industria para impulsar la oferta empezaba a fallar.

Es probable que estas tendencias continúen. En su publicación Medium-Term Oil Market Report, la Agencia Internacional de Energía (AIE) predice que el consumo global se elevará de 86.9 millones al día en 2008 a 94.1 millones en 2013. Se espera que casi todo este crecimiento venga de países que no son parte de la OECD, con Asia generando la mayor parte. De acuerdo al informe, China sola será responsable de cerca de un tercio del incremento global en los siguientes cinco años. Aunque en Europa y Japón se ha hecho algún progreso en frenar la demanda, esto ha sido más que compensado por un creciente consumo en todo lugar. Los signos crecientes de que la industria ya no es capaz de mantener el mismo paso que el aumento de la demanda, están ayudando a llevar los precios incluso más arriba. La causa esencial de esta disminución en el crecimiento de la producción es que muchos campos petrolíferos grandes y fáciles de explotar ya han sido sustancialmente agotados, mientras los que están aún por desarrollarse son, en general, más pequeños, más remotos y difíciles de poner en operaciones (ya sea por razones políticas, ambientales o técnicas). Varios métodos, como el uso de técnicas de "recuperación ampliada del petróleo", han sido desarrollados por la industria para prolongar la producción en campos que están empezando a mostrar señales de declinación. La perforación marina, mientras, se ha trasladado hacia aguas cada vez más profundas en búsqueda de depósitos prometedores. No obstante, estos esfuerzos no pueden compensar el agotamiento de los campos más grandes que han sostenido el consumo global por el pasado medio siglo. Aunque en el mundo hay decenas de miles de campos petroleros en producción, casi la mitad de nuestro consumo diario viene de solo 116 campos enormes. De estos, todos salvo cuatro fueron descubiertos hace más de un cuarto de siglo, y muchos están mostrando señales de agotamiento. En mayo, por ejemplo, la compañía estatal de México, Pemex, anunció que la producción de Cantarell (el campo más grande del país) había declinado en cerca de 40 por ciento desde 2004. Problemas similares están afectando algunos de los campos más grandes de Rusia y Noruega. En el informe de 2008, los analistas de la AIE incrementaron de 4 por ciento (en 2007) a 5.2 por ciento al año su estimación de las tasas de declinación en los campos maduros. Esto significa que 3.5 millones de barriles más al día tendrían que ser generados en cualesquiera lugares cada año solo para mantener estables los niveles de producción. Para 2013 la industria tendrá que generar 24.7 millones de barriles al día de capacidad adicional para alcanzar la meta predicha de 94.1 millones de barriles: una tarea casi imposible. Como señala el informe de la AIE, aunque las compañías petroleras más grandes están dispuestas a sacar adelante nuevos proyectos (y por tanto a incrementar su parte del alza actual de precios), las únicas opciones que quedan son las que cuestan más, toman más tiempo para completar o requieren de una tecnología compleja, y las compañías más grandes están reacias a invertir los muchos miles de millones de dólares requeridos. Aunque algunos de los proyectos más grandes desarrollados a fines de los años noventa y comienzos del nuevo siglo vendrán a producir en 2009 y 2010, hay muy pocos que están esperando en cola detrás de ellos, y la AIE predice una drástica caída en capacidad nueva para 2011 y después, justo cuando la demande de China, India y otros países en desarrollo despegarán con fuerza. La mayoría de los analistas de la energía y de los funcionarios de la industria están ahora mostrándose de acuerdo en que la producción convencional de petróleo pronto llegará a un tope y luego empezará una declinación irreversible, una perspectiva que hasta hace muy poco era sostenida solo por un grupo de geólogos petroleros heterodoxos, muchos de ellos asociados a la Asociación para el Estudio del Tope en el Petróleo y el Gas. Cuando la Era del Petróleo empezó a fines del siglo XIX, la producción estaba concentrada en los Estados Unidos, México, Rumania y el imperio Ruso. Este siguió siendo el caso bien hasta después de la Segunda Guerra Mundial, con los Estados Unidos aún proveyendo la mitad del petróleo mundial en 1955. Sin embargo, el centro de la producción se ha movido cada vez más al Medio Oriente, África, Asia Central y Sudamérica. Actualmente, la producción de EEUU representa solo el 9.6 por ciento de la producción global; el Medio Oriente, 30.1 por ciento; África, 12.5 por ciento y Latinoamérica, 12.4 por ciento. Todo esto dicho, los países que no pertenecen a la OECD proveen ahora aproximadamente cerca de tres cuartos del petróleo del mundo. Este cambio es importante porque la mayoría de los productores del mundo en desarrollo fue en alguno u otro momento gobernada por los poderes imperiales y continúa cargando las cicatrices. Algunos, como Irak, tienen fronteras que fueron trazadas por los poderes imperiales para satisfacer sus propias necesidades y tienen poca relación con las realidades étnicas, religiosas o lingüísticas. Tales regiones son susceptibles a enredarse en violentas luchas por la autonomía regional o la secesión. El botín de la producción petrolera a menudo exacerba estos problemas, ampliando las atracciones del separatismo (especialmente si los campos petroleros están ubicados en el territorio étnico comprometido, como en la provincia de Cabinda, en Angola, o en el Kurdistán iraquí) o de la toma del poder nacional (que permite así tomar el control de la asignación de recursos). Todo esto significa que las más grandes naciones consumidoras de petróleo son más dependientes que nunca de los suministros de países que están prestos a la rebelión, la lucha étnica, el separatismo, el sabotaje y los golpes de estado, a menudo instigadas por el atractivo de la riqueza petrolífera. Los ataques contra las plataformas, oleoductos, refinerías, plataformas de carga, buques tanques y otros elementos expuestos de la infraestructura causan reducciones temporales en la oferta global y llevan a saltos en el precio: recientemente, explosiones en refinerías de Irak, ataques insurgentes en Nigeria y sabotajes a oleoductos mexicanos han tenido este efecto. Esto ya sería suficientemente malo si la industria poseyera una importante capacidad ociosa que le permitiría compensar una caída temporal en la producción, pero los productores más grandes ya no tienen reservas significativas como las que Arabia Saudita puso en acción en 1990 para evitar una crisis energética luego de que Irak invadiera Kuwait. Aunque los saltos en el precio no tienden a durar mucho, su frecuencia parece estar incrementándose, tentando a los especuladores a comprar petróleo a futuro a precios cada vez más altos, con la expectativa de mayores retornos. Hasta 1994, China manufacturaba muy pocos automóviles (en 1990, estaba produciendo solo 42,000 al año) y desalentaba las importaciones de vehículos fabricados en el extranjero. Sin embargo, después de que la Comisión de Planificación del Estado de Jiang Zemibn anunciara que la producción de automóviles iba a ser el "pilar" del desarrollo económico nacional, con compañías extranjeras invitadas a proveer el capital y los conocimientos, pronto China se convirtió en el principal receptor de la inversión extranjera directa. En 1998 estaba fabricando 500,000 automóviles al año; en 2002 fabricaba un millón; un año después estaba fabricando dos millones. Ha habido beneficios económicos tangibles. Como Kelly Sims Gallagher informó en China Shifts Gears (2006), para 2003 la industria automotriz china (incluidos autos, motocicletas, motores y repuestos) ya empleaba a 1.6 millones de trabajadores y representaba el 6 por ciento del valor agregado total de la manufactura. La creciente disponibilidad de automóviles de precio relativamente alcanzable para la floreciente clase media de China también ha satisfecho un deseo largamente suprimido. De acuerdo a un reciente estimado del gobierno de EEUU, se espera que el número de autos de propiedad privada en China se eleve de 27 millones en 2004 a 400 millones en 2030. Este enorme crecimiento es la causa principal del aumento en el consumo de China. Hasta 1993, este país consumía menos petróleo que cualquier otro poder y satisfacía sus necesidades con la producción local. En ese año, de acuerdo a BP, China produjo y consumió 2.9 millones de barriles diarios, comparados con 17.2 millones de barriles en Estados y 5.5 millones en Japón. Para fines de 2003, China había sobrepasado a Japón para convertirse en el segundo más grande consumidor del mundo, y ahora consume 9.2 por ciento del petróleo del mundo. No obstante, ha fracasado en elevar su producción doméstica muy por encima de su nivel de los años noventa. A pesar de sus esfuerzos para desarrollar nuevos campos en áreas marítimas y en la región extremo occidental de Xinjiang, China está produciendo solo 3.7 millones de barriles al día, un incremento de solo 800,000 barriles por encima de su producción de 1993. Esto significa que las importaciones se han elevado desde cero hasta su nivel actual de cerca de 3.7 millones de barriles al día; y es esta elevación, la más grande de cualquier país en los últimos diez años, lo que ha significado una contribución tan grande al crecimiento de la demanda global. Es difícil no pensar que los líderes chinos cometieron un error estratégico al escoger impulsar la manufactura de automóviles. ¿Por qué no desarrollar sistemas de trenes subterráneos, trenes rápidos suburbanos e interurbanos? Con sus pobladas ciudades y su extensión continental, China estaría mucho mejor servida por una red integrada de trenes. Ahora Beijing está finalmente dando pasos para mejorar el sistema de trenes del país, pero también está comprometida con la construcción de un enorme programa de construcción de carreteras, y continúa manteniendo los precios de la gasolina y el diesel por debajo de las tasas del mercado, acicateando más aún la venta tanto de petróleo como de automóviles. Con la producción doméstica incapaz de satisfacer su creciente demanda, la devoción de China al automóvil la convertirá en un sumidero de petróleo importado, agotando su economía y distorsionando los mercados internacionales. Uno de los primeros y principales actos de George W. Bush fue establecer un Grupo de Desarrollo de la Política Nacional Energética (NEPDG, en inglés), dirigido por Dick Cheney. Muchos observadores asumieron que el NEPDG tomaría en cuanta la evidencia, que entonces se empezaba a acumular, de que la producción de petróleo estaba cerca a llegar a su tope: uno de los primeros estudios claves, El tope de Hubbert: La inminente escasez mundial de petróleo, de Kenneth Deffey, fue publicado en 2001 y circuló ampliamente (M. King Hubbert fue el geólogo petrolero que primero desarrolló las ecuaciones que predecían un tope). Muchos ambientalistas también sostenían que una nueva política energética debería subrayar la importancia de desarrollar alternativas a los combustibles fósiles, dados los crecientes signos del calentamiento global. Cheney, sin embargo, un anterior ejecutivo de Halliburton y cercano aliado de muchos ejecutivos de compañías petroleras, tenía otros planes: aunque se reunió con altos ejecutivos de las más grandes firmas energéticas de EEUU, dejó de consultar con los representantes de la organizaciones ambientales. El informe final del panel de Cheney, National Energy Policy, publicado el 16 de mayo de 2001, contenía 105 recomendaciones, pero casi toda la cobertura noticiosa de EEUU estuvo dedicada a solo una de ellas: el llamado a perforar en el Refugio Nacional para la Vida Silvestre del Ártico. Los ambientalistas elevaron un aullido de protesta, y el Congreso aún tiene que dar su consentimiento. Este foco en la perforación en el Ártico, sin embargo, ha tenido el desafortunado efecto de distraer la atención de la más profunda implicancia del informe: su compromiso con la perpetuación de la Era del Petróleo por todos los medios y a cualquier costo. Cheney estuvo cerca de revelar su objetivo cuando les dijo a los reporteros, el 30 de abril de 2001, dos semanas antes del informe Política Energética Nacional: "La conservación puede ser una señal de virtud personal, pero no es una base suficiente para una política energética comprensiva y sensata". El combustible fósil y otros, dijo, permanecerían siendo las principales fuentes de energía de Estados Unidos por los "años venideros". Para asegurar esto, Política Energética Nacional hacía una invocación a un incremento en la perforación no solo en el Ártico sino en otras áreas silvestres protegidas, en tierras públicas, en el Oeste estadounidense y en la plataforma continental. De manera más significativa, el informa abiertamente asumía que Estados Unidos se haría cada vez más, en lugar de cada vez menos, dependiente del petróleo importado, y urgía al presidente a tomar un rol más activo en el aseguramiento del acceso estadounidense a las reservas energéticas extranjeras. De las recomendaciones del informe, cerca de un tercio están dirigidas a fortalecer la participación de EEUU en los mercados petroleros mundiales. Bush afirma que Política Energética Nacional ofrece un fuerte apoyo para el desarrollo de la energía eólica, solar y otras alternativas. Y es verdad que la administración ha aprobado modestos fondos para la investigación de tales tecnologías. No obstante, estos son insignificantes comparados con el apoyo dado a la incrementada perforación doméstica y a la búsqueda del petróleo extranjero, una tarea que puede ser medida por las repetidas visitas de Bush, Cheney, Condolezza Rice y otros personajes principales, a las capitales de los principales estados productores de petróleo, inclusive Angola, Azerbaiyán, Kazakastán, Nigeria y Arabia Saudita. También está la pregunta de en qué medida la decisión de la administración de ir a la guerra en Irak fue impulsada por el deseo de controlar el petróleo iraquí (o de realmente asegurar la dominación de EEUU en el Golfo Pérsico). Hasta hace muy poco, la idea de que la de Irak era una guerra por el petróleo era sostenida en gran medida por los críticos de la guerra, pero el año pasado Alan Greenspan rompió filas con otros miembros del establecimiento de Washington cuando declaró: "Me entristece que sea políticamente inconveniente reconocer lo que todos saben: la guerra de Irak es en gran medida por petróleo". Cualquiera sea su finalidad original, la conspicua presencia de fuerzas de EEUU en el mundo árabe y la continua inestabilidad en Irak, han contribuido significativamente a la proliferación de grupos terroristas en la región, muchos de los cuales han montado ataques contra oleoductos, refinerías y plataformas de carga, causando aún más interrupciones en el suministro de petróleo. A lo largo de su administración, Bush y Cheney han trabajado para impedir la adopción de medidas de conservación (tales como estándares más estrictos para la eficiencia del combustible de los vehículos fabricados en EEUU) para detener el desarrollo de fuentes alternativas de energía y transporte, y para sostener niveles altos de consumo. Como resultado, de acuerdo a BP, el consumo en EEUU se elevó en un millón de barriles al día en el curso de la presidencia de Bush, mientras la producción de los campos petrolíferos domésticos declinaba en cerca de la misma cantidad, lo que impulsó las importaciones netas hasta por dos millones de barriles. Aunque no es una elevación tan grande como la registrada por China, todavía contribuyó a la presión sobre los exportadores de petróleo y ayudó a empujar los precios hacia arriba. Hasta que los consumidores de petróleo estadounidenses y chinos no sean puestos a dieta, y hasta que se desarrollen alternativas al petróleo, la crisis energética mundial solo se pondrá peor. |

| |

check out the rest of the Windows Live™. More than mail–Windows Live™ goes way beyond your inbox. More than messages

--~--~---------~--~----~------------~-------~--~----~

Visita www.reddeenergia.com

-~----------~----~----~----~------~----~------~--~---

30 dic 2008

usa:LEHMAN BROTHERS 75 MIL MILLONES PERDIDAS

LA CAÓTICA DE LEHMAN BROTHERS CAUSÓ LA DESTRUCCIÓN DE HASTA US$ 75,000 MILLONES

Por Jeffrey McCraken

La caótica e improvisada bancarrota del banco estadounidense de inversión Lehman

Brothers Holdings Inc. en septiembre causó la destrucción de activos por hasta

un total de US$75.000 millones, según un análisis interno elaborado por la

empresa contratada para asesorar a Lehman en su reestructuración.

Si la empresa se hubiera acogido a la bancarrota en forma más ordenada, es

decir, si Lehman hubiese hallado sus socios en las transacciones de derivados y

permitido la venta de algunos activos fuera de un tribunal de bancarrota, se

hubiesen preservado decenas de millones de dólares, según el estudio de tres

meses realizado por la firma Alvarez & Marsal.

Aún es muy temprano para determinar la cantidad de dinero que pueden recuperar

los acreedores de Lehman, aunque el mercado de bonos proyecta la recuperación de

cerca de US$20.000 millones, equivalentes a 10 centavos por dólar, sobre un

total de US$200.000 millones. Los más afectados serán los grandes acreedores sin

garantía, un grupo que incluye a la aseguradora de pensiones de Estados Unidos,

el Banco de Nueva York y la aseguradora de depósitos del gobierno alemán.

\"Aunque no tengo una postura sobre si el gobierno federal debería haber ofrecido

ayuda a Lehman, una vez que se decidió no ayudar a Lehman, se tuvo que haber

seguido un plan para cerrar estas posiciones en forma ordenada\", señala Bryan

Marsal, uno de los dos presidentes ejecutivos de Alvarez & Marsal y actual

director general de reestructuración de Lehman.

Buena parte de la destrucción de valor proviene de la bancarrota de la matriz de

Lehman, Lehman Holdings. Acreedores de los sustitutos sin seguro en general

pidieron una garantía madre (Holdings) para todas las obligaciones. De esta

forma, cuando Holdings lo presentó desató una cesación de pagos del garante y

así causó una cesación de pagos en todos los sustitutos. Una vez que la unidad

madre se puso bajo protección de las leyes de bancarrota, eso creó lo que se

conoce como \"un evento de cesación de pagos\" para los contratos de derivados de

Lehman. Esto llevó a cancelar más del 80% de las transacciones con socios,

típicamente importantes bancos europeos y estadounidenses como J.P. Morgan Chase

& CO., según Marsal. En todos los casos, la bancarrota canceló 900.000 contratos

de derivados diferentes.

El problema para los acreedores es que esto también terminó con los contratos en

los que le debían dinero a Lehman. Marsal afirmó que unas pocas semanas más le

hubieran permitido a Lehman transferir o deshacerse de la mayor parte de sus 1,1

millones de operaciones de derivados, preservando más efectivo para acreedores.

En general, las pérdidas por operaciones de derivados y reclamos relacionados le

costaron a los acreedores de Lehman sin seguro por lo menos US$50.000 millones,

según el análisis. En las bancarrotas, los acreedores asegurados reciben su pago

completo antes de que se le comience a pagar a los que no tienen seguro. Las

conclusiones serán presentadas ante la Corte de Bancarrota de EE.UU. y ante los

acreedores de Lehman.

\"Esta declaración, que fue básicamente dictada al directorio de Lehman ese fin

de semana, se produjo sin haberlo planeado\", indicó Marsal, cuya firma con sede

en Nueva York fue contratada por el directorio de Lehman alrededor de las 22:30

del domingo 14 de septiembre. Fue sólo unas horas antes de que Lehman se

declarara en bancarrota, la más grande de la historia estadounidense, después de

que el gobierno de EE.UU. se negara a ofrecer su respaldo.

\"Si se hubieran seguido las reglas fundamentales para el manejo de una crisis,

gran parte del valor que perdieron los acreedores sin seguro se hubiera

prevenido. Esta pérdida en valor fue un gran golpe para los tenedores públicos y

podría haber sido atenuado\".

Marsal también está en desacuerdo con la forma en que Lehman vendió activos. La

bancarrota no planeada deprimió los precios de los activos de Lehman en un

mercado que ya estaba deprimido.

Unos 150 empleados de Alvarez & Marsal se encuentran trabajando en las oficinas

de Lehman en Nueva York, Londres y Hong Kong, rastrillando en medio de reclamos

de acreedores y operaciones de administración. También están armando un

rompecabezas de lo que ocurrió en el momento del colapso de Lehman.

Bloomberg news: Madoff Firm Trustee Seeks $28 Million for Liquidation (Update2)

Bloomberg news: Consumer Confidence in U.S. Declines to Record Low (Update1)

Bloomberg news: October Home Prices in 20 U.S. Metro Areas Fall 18% (Update1)

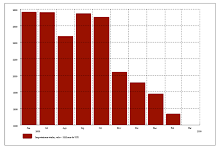

CHILE:RECESION INDUSTRIAL

Por Antonio de la Jara SANTIAGO (Reuters) - La producción industrial en Chile se desplomó un 5,7 por ciento en noviembre, su peor desempeño en casi 10 años, debido a la desaceleración de la demanda interna en medio de la crisis global, lo que augura un fuerte recorte de la tasa de interés clave en el corto plazo. La cifra de producción industrial, difundida el martes por el gubernamental Instituto Nacional de Estadísticas (INE), se ubicó mucho más abajo de lo esperado en un sondeo de Reuters, que había anticipado una caída de un 1,0 por ciento. La retracción de la producción industrial de noviembre es la variación negativa más fuerte desde junio de 1999, cuando cayó un 7,9 por ciento. Las ventas de la industria anotaron una baja de un 6,6 por ciento en noviembre, mes que contó con un día laboral menos que en igual período del año pasado. "Son cifras malas, tanto producción como ventas industriales, que reflejan una moderación en la elaboración de insumos para la construcción y una menor demanda de productos por el lado de los alimentos", dijo Tomás Flores, economista del Instituto Libertad y Desarrollo. "Son consistentes con una desaceleración del gasto a nivel de familia, como de inversión (de las compañías)", agregó. La producción de cobre de Chile, principal exportación del país, alcanzó a 442.872 toneladas en noviembre, un 6,4 por ciento menos que en igual mes del año pasado, nuevamente influido por "problemas asociados con la baja ley (del mineral) de los yacimientos explotados y la maquinaria pesada", dijo el INE. Según analistas, la contracción de la producción industrial y de la minería del cobre anticiparía un crecimiento de la actividad económica inferior a 2,0 por ciento en noviembre. El Gobierno también informó que la tasa de desempleo se ubicó en un 7,5 por ciento en el trimestre móvil septiembre-noviembre, una cifra levemente encima de lo esperado por el mercado y del 7,3 por ciento registrado en igual período del año pasado. "(Esto) refuerza nuestra visión de una fuerte desaceleración en la demanda interna en los próximos trimestres", dijo la correduría Banchile Inversiones. INMINENTE RECORTE TASA CLAVE Varios analistas estimaron que estas cifras podrían acelerar el proceso de convergencia a la meta inflacionaria del Banco Central, de un 3,0 por ciento con un rango de tolerancia de más menos 1,0 por ciento. "Estas cifras estarían confirmando la caída en la actividad, lo que nos lleva a reiterar nuestra estimación de que el Banco Central bajaría 50 puntos base la Tasa de Política Monetaria (TPM) en enero", dijo un informe de Bci Inversiones. En su reporte mensual, el INE informó también que la generación eléctrica creció un 2,9 por ciento y las ventas reales de los supermercados subieron un 2,0 por ciento en noviembre, muy inferior al desempeño de meses previos, en otra señal de la desaceleración de la demanda interna. "Estos datos deberían tener como consecuencia una moderación de la inflación y eso motivaría que el Banco Central bajara la tasa en el corto plazo, iniciando un período de sucesivos recortes de la tasa", dijo Flores. En 12 meses medidos a noviembre, Chile registra una inflación de un 8,9 por ciento, aunque para diciembre analistas anticipan una caída del Indice de Precios al Consumidor de entre un 0,3 y un 0,7 por ciento. En un anticipo de un esperado relajamiento de la TPM, el Banco Central reveló el martes que en la última reunión del Consejo se evaluó la posibilidad de recortar la tasa, aunque finalmente en votación dividida se optó por mantener en 8,25 por ciento. (Editado por Gabriel Burin)Desplome industrial en Chile augura inminente baja tasa

Etiquetas: 2008, CHILE, CRISIS, DEC08, INDUSTRIAL, INTERNACIONAL, PRODUCCION, RECESION

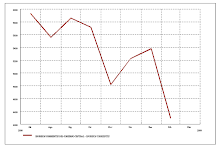

SPAIN:VENTA COCHES A LA MITAD

El mercado automovilístico español cerrará el 2008 con un desplome de ventas del 28%, la mayor caída anual de su historia, mientras que en diciembre la caída rozará el 50%, según estimaciones de la patronal de concesionarios, Faconauto. La patronal prevé que las ventas de turismos y todoterrenos cierren el año en 1,16 millones de unidades, lo que representa un desplome del 28% en comparación con el 2007. Por lo que respecta a diciembre, las matriculaciones retrocederán un 49,2%, con 73.317 unidades. Faconauto atribuye parte de este fuerte descenso mensual al alto volumen de matriculaciones de diciembre del pasado año, inflado en cerca de 17.000 unidades como consecuencia de la entrada en vigor en enero del 2008 del nuevo impuesto de matriculación vinculado a las emisiones de CO . De estas 17.000 unidades, cerca de 11.000 correspondieron a automatrículas de las marcas para dar salida a stocks, 4.000 a particulares que adelantaron sus compras para no verse perjudicados por los cambios fiscales y unas 2.600 a clientes que adelantaron compras por la supresión del Plan Prever. ...

29 dic 2008

FRANCE:BOYER

Recueilli par VITTORIO DE FILIPPIS Robert Boyer est un économiste hétérodoxe, chef de file de l’«Ecole française de la régulation» née dans l’euphorie des années 60, en réaction à l’enthousiasme du prix Nobel d’économie Paul Samuelson, qui s’était laissé aller à baptiser l’économie de «science joyeuse de la croissance». Pendant les Trente Glorieuses, le mode de régulation fordiste a dominé la plupart des économies occidentales, jusqu’à l’avènement du mode de régulation patrimonial. C’est justement ce système qui vole en éclats sous nos yeux depuis le début de la crise des subprimes. Au point qu’une nouvelle régulation financière, économique, sociale et publique, s’impose. Autant dire que la crise s’inscrit dans le temps, en 2009 c’est certain, si ce n’est au-delà. Robert Boyer a publié Une théorie du capitalisme est-elle possible ? (Odile Jacob) et Théorie de la régulation : l’Etat des savoirs (la Découverte). Aujourd’hui, toute la presse s’interroge sur les parallèles et différences entre la Grande Dépression de 1929-1932 et la crise des produits dérivés du marché hypothécaire américain, dite crise des subprimes. Or l’analyse du krach boursier de 1929 a été le point de départ des travaux des régulationnistes sur l’exceptionnelle croissance de l’après-Seconde Guerre mondiale. De nos jours, les économistes s’accordent pour dénoncer les erreurs d’appréciation des responsables américains quant à la sévérité et la durée de la Grande Dépression. Ben Bernanke, le gouverneur de la Banque centrale américaine a montré dans ses travaux académiques qu’un abondant approvisionnement en liquidités, y compris pour soutenir les spéculateurs, était nécessaire pour éviter l’effondrement du système financier. Pour les chercheurs régulationnistes, cette mesure aurait été insuffisante car la crise financière est en fait un déséquilibre fondamental du régime d’accumulation des années 20 : les nouvelles méthodes de production de masse permettaient des gains de productivité sans précédent dont bénéficiaient les entreprises mais relativement peu les salariés dont le salaire ne suivait pas l’explosion de la productivité. Le recours au crédit dissimulera un temps ce déséquilibre mais l’économie américaine s’enfonce alors dans la crise car à la production de masse ne correspondait pas une consommation de masse émanant des salariés eux-mêmes. On sait qu’en dépit du New Deal et du mouvement de réglementation et d’interventions publiques massives, l’économie américaine ne retrouve une croissance régulière qu’après la Seconde Guerre mondiale. Et cela grâce à la négociation de conventions collectives dans des secteurs clés. Résultat ? Dans leur grande majorité, les salariés américains accèdent durablement à la consommation de masse. Les entreprises se font concurrence par la publicité et non plus la guerre des prix. Les banques commerciales sont séparées des banques d’investissement depuis 1933 par la loi Glass Steagal (1) et sont soumises à une réglementation et des mécanismes de surveillance pour éviter qu’elles soient emportées par une bulle spéculative. L’intervention de l’Etat est réhabilitée puisqu’elle permet de surmonter la crise et de favoriser la croissance. Par exemple, l’accès à l’éducation universitaire est fortement encouragé par une intervention de l’Etat et nombre de programmes fédéraux favorisent le développement de l’innovation. C’est le triomphe du modèle productif fordiste (2) qui, sous diverses formes, se diffuse tant en Europe qu’au Japon. Pour leur part, les politiques keynésiennes utilisent le taux d’intérêt de la monnaie et le déficit budgétaire comme deux outils permettant de stabiliser cette croissance. La contrepartie de ce système est la permanence d’une inflation, certes modérée, mais qui s’accélère avec les dépenses liées à la guerre du Vietnam et plus encore la flambée des matières premières qui conduit aux chocs pétroliers de 1973 puis de 1979. L’incapacité des politiques keynésiennes à relancer l’activité ouvre le champ à une surprenante contre-révolution conservatrice. Puisque l’Etat a montré son inefficacité, confions au marché la tâche d’éliminer l’inflation, le chômage et le déficit commercial ! Tel est le mot d’ordre, dès 1979, de Ronald Reagan puis de Margaret Thatcher qui avait fait du fameux T-I-N-A (There Is No Alternative) le slogan de ces réformes. Mais cette défaite idéologique des keynésiens et des interventionnistes n’est pas suffisante pour expliquer la rupture du fordisme. En fait, ce dernier est victime de son propre succès. Le plein-emploi renforce le pouvoir de négociation des salariés alors même que se ralentissent les gains de productivité. Du coup, la chute des profits qui en dérive donne le signal de restructuration massive et de remise en cause du compromis salarial fordien. Simultanément, les firmes américaines décident de se développer à l’étranger et font pression pour une déréglementation tous azimuts. La réduction des impôts, pour stimuler la production devient la règle et s’impose l’idée d’un Etat frugal, n’interférant pas avec le libre jeu de marchés qui sont supposés s’équilibrer d’eux-mêmes. A cette première étape de désengagement de l’Etat, il convient d’en ajouter une seconde. a partir de la loi instituant les fonds de pension par capitalisation (1976), la déréglementation et le décloisonnement des marchés vont favoriser une vague sans précédent d’innovations financières. Comme le caractère de plus en plus concurrentiel et inégalitaire du marché du travail restreint la croissance des revenus salariés, c’est à l’essor continu du crédit sous toutes ses formes que l’on doit attribuer le retour de la croissance à partir du milieu des années 90. L’abandon en 1999 du Glass Steagal Act lance le régime de croissance tirée par la financiarisation qui va culminer avec l’éclatement de la crise des subprimes à partir de mars 2007. Ce changement s’est imposé sans heurts puisqu’il ouvrait de nouvelles possibilités de consommation aux ménages américains, qu’il permettait aux banques, tout spécialement d’investissement de Wall Street, d’engranger de remarquables profits. De plus, les gouvernements y voyaient une solution à nombre de problèmes que ne pouvaient plus régler les budgets publics : accès à l’éducation universitaire et possibilité d’acquisition d’un logement pour les groupes les plus défavorisés par le biais des crédits. Le crédit devenait même un substitut à la prise en charge collective des dépenses de santé de ces mêmes groupes. En effet, le dynamisme de la consommation est un trait commun à ces deux régimes mais dans le régime fordiste, ce sont les gains de productivité créés dans le système productif et leur distribution qui alimentent une consommation de masse. Dans le second, c’est l’anticipation d’une richesse financière future qui permet aux ménages d’acquérir un logement à crédit, d’obtenir un crédit supplémentaire dès lors que les taux d’intérêt baissent et de multiplier l’usage des cartes de crédit généreusement attribuées par les banques. Simultanément, pour les entreprises cotées à Wall Street, c’est la valeur actionnariale qui s’impose. A priori, elle devrait être corrélée au profit mais la multiplication des bulles spéculatives, celle de l’Internet puis celle du marché immobilier, font de la valeur boursière le cœur de la stratégie des firmes…et de l’explosion de la rémunération de leurs hauts dirigeants. De ce fait, les inégalités de revenus et plus encore de patrimoines atteignent des niveaux sans précédent depuis la veille de la Première Guerre mondiale et apparaissent de fortes différenciations des modes de consommation. C’est une autre différence avec la stabilisation des inégalités et la relative convergence des modes de vie qui avaient marqué le fordisme. Ainsi, au cours des quinze dernières années, le crédit était devenu substitut du revenu alors qu’il en était le complément dans l’immédiat après- guerre. C’est tout le problème. En 2003, Alan Greenspan était allé convaincre le Sénat et le Congrès de l’inutilité et du danger d’une réglementation des produits dérivés. En cela, il s’opposait à l’Agence fédérale chargée de veiller à la stabilité financière mais il était en accord avec Wall Street dont il avait finalement adopté les vues. En 1997, il avait dénoncé l’exubérance irrationnelle associée à la bulle Internet, avant de se rétracter et répéter sans cesse que les banquiers centraux n’ont pas l’informationpour détecter les bulles financières. Pour lui, il suffisait de surmonter les crises une fois qu’elles étaient survenues, grâce à l’injection de liquidités ou à des fusions-absorptions, sur le modèle de la reprise de LTCM par Bear Stearns. La crise des subprimes n’est donc, pour lui, qu’un incident qui n’intervient qu’une fois par siècle. Par ailleurs, il estime que sa responsabilité n’est que très partiellement engagée… alors que le maintien de bas taux d’intérêt réels facilite, voire suscite, la spéculation. Nombre d’autres analystes ont été plus lucides. Warren Buffet avait qualifié les produits dérivés d’«armes financières de destruction massive», nombre de déviants, tant à New York qu’à Londres, avaient anticipé la gravité de la crise des subprimes. Dès 2003 la Banque des règlements internationaux publie un rapport qui pointe les dangers du transfert massif de risques que permettent les produits dérivés. En 2001, un rapport du Conseil d’analyse économique avait pointé le danger d’une privatisation de l’information financière essentielle à la préservation de la stabilité financière mondiale. En 2004, un autre rapport notait que l’explosion des produits dérivés, au-delà de la croissance modérée des fondamentaux sous-jacents était un indicateur avancé de crise. Elle n’est pas la faute à pas de chance ! Au contraire, elle marque la fin d’une époque, celle de la croissance tirée par la financiarisation. C’est une crise financière systémique puisque les financiers qui ont inventé des produits tellement complexes et enchevêtrés les uns les autres qu’ils ne savent plus déterminer qui doit combien à qui. Voilà l’origine du blocage du crédit interbancaire. A cet égard, ni l’accès quasi illimité à la liquidité de la Banque centrale ni le fonds de défaisance, prévu par le plan de Henry Paulson, ne sont à la hauteur de ce défit informationnel qui touche à la microfinance et aux excès passés de l’innovation. Enfin, la remise en cause de cette vague d’innovations financières marque l’arrêt d’une croissance tirée par les facilités de crédit accordées aux ménages. C’est la fin de la croissance patrimoniale. Tel l’arroseur arrosé, Wall Street a contemplé, incrédule, la faillite de son business model et de quelques-unes de ses firmes les plus renommées. Il est maintenant clair pour tous - même pour Alan Greenspan mais c’est un peu tard - que s’ouvre une douloureuse et longue période de restructuration de l’économie américaine. Les ménages devront apprendre à dépenser moins qu’ils ne gagnent, les banques à apprécier à nouveau des risques qui ne seront plus transférables aussi facilement et il appartiendra au système productif de livrer au marché domestique et mondial des biens adaptés à la demande. Il est aussi probable que le rôle des Etats-Unis dans l’intermédiation mondiale va décroître. Il faut moins redouter une répétition de la Grande Dépression qu’une nouvelle décade perdue, non plus du Japon, mais des Etats-Unis : difficile restructuration des banques, conjoncture incertaine et désarroi des autorités publiques face à une crise qui les a désarçonnées. Une nouvelle régulation reste à inventer. Les données conjoncturelles ont d’ores et déjà levé cette incertitude : d’une façon ou d’une autre, tous les pays finiront par être touchés. Le meilleur élève de la financiarisation américaine, à savoir le Royaume-Uni, connaîtra sans doute la crise la plus sévère parmi les pays européens. Les autres vont souffrir du ralentissement de la conjoncture mondiale et de l’extrême volatilité des taux de change. Les pays exportateurs de matières premières vont voir leurs rentes diminuer, mais de ce fait se calmeront les inquiétudes concernant un retour de l’inflation. Pour sûr, c’est la déflation des actifs financiers et peut-être demain la déflation tout court qui s’annoncent. Le cours des pays asiatiques donne quelques espoirs car ils ont tiré nombre de leçons de la crise financière de 1997 : ils ont essayé de minimiser leur endettement en dollars et constitué d’amples réserves pour répondre à d’éventuelles crises de change. Le ralentissement des exportations chinoises et la croissance des salaires récemment observés peuvent déclencher une réorientation durable de la croissance de ce pays qui serait alors tirée par la satisfaction des énormes besoins sociaux. Pour sa part, l’Inde continuera sans doute à adopter une stratégie développementiste prudente, tout spécialement en matière d’ouverture à la finance internationale. De leur côté, la plupart des pays latino-américains demeurent très sensibles à l’instabilité de l’économie internationale, mais ils ont été vaccinés contre une libéralisation financière hâtive et l’adhésion au consensus de Washington. (1) La loi tient son nom de deux sénateurs démocrates, Carter Glass et Henry B. Steagall, et instaure une incompatibilité entre les métiers de banque de dépôt et de banque d’investissement. (2) Henry Ford est l’un des premiers industriels à avoir pressenti la possibilité d’un système économique qui, tout en continuant à être capitaliste, ferait des salariés les bénéficiaires et donc les alliés de la production et de la consommation de masse. Pour donner réalité à cette vision, il organise dans son entreprise le passage aux 5 dollars par jour, soit près du double de la rémunération du reste des salariés américains. Une nouvelle régulation reste à inventer»

Pouvez-vous expliquer l’origine de la crise actuelle, à la lumière de vos travaux portant sur la croissance fordiste de l’après-Seconde Guerre mondiale ?

Mais alors, pourquoi et quand s’interrompt ce régime exceptionnel ?

Est-ce que, pour autant, cette déréglementation devait conduire à la crise des subprimes ?

Il semble que la consommation continuait à alimenter la croissance… Quelles étaient les différences avec le régime fordiste précédent ?

La crise était donc prévisible. Alors comment expliquer la surprise des banques d’investissement de Wall Street et l’incrédulité d’Alan Greenspan, ex-patron de la Banque centrale, face à sa gravité ?

Comment caractérisez-vous la crise américaine actuelle ?

Comment voyez-vous les années futures ? Y a-t-il un risque de répétition de la Grande Dépression des années 1929-1932 ?

La crise va-t-elle se propager au reste du monde ? Ou va-t-on vers une déconnexion progressive des trois grandes zones : Amérique du Nord, Europe, Asie ?

MADOFF;L´HUMA

Translated dimanche 21 décembre 2008, par J.A. Pina Este corredor de Bolsa neoyorkino ha estafado unos 38.000 millones de euros a los Bancos más grandes del mundo con una jugada de patio de recreo. Nos haría reír si esos millones no hubieran sido arrebatados previamente a los trabajadores. Durante veinte años, ha engañado a Bancos de negocios, Gestoras de fondos de inversión y a millonarios, estafándoles, según sus propias declaraciones, unos 50 mil millones de dólares (38 mil millones de euros). Éstos han sido engañados como lo fueron dos millones de pequeños ahorradores albaneses entre 1.996 y 1.997, atraídos por oficinas financieras que les prometían rendimientos del 100% por año. Pobres albaneses ingenuos que, como nos contaba “La Tribune” del 16 de diciembre, habían vivido en un “pequeño país cerrado por un régimen comunista paranoico durante cuarenta años” y que ¡acababan de descubrir la “economía de mercado” ! Bernard Madoff, el legendario corredor neoyorkino, el hombre que aseguraba del 8 al 10% de rendimientos por año, el profesional por encima de toda sospecha que presidió la Bolsa norteamericana de valores tecnológicos (el NASDAQ), él, ha engañado a los más ricos con una vulgar “cadena de Ponzi”. La técnica, puesta a punto en Boston por Charles Ponzi a comienzos de los años 20, consiste, en líneas generales, en “desvestir a un santo para vestir a otro” : el dinero de los últimos depositantes sirve para pagar los intereses de los precedentes… y así continuamente. Entre las “víctimas” de Madoff, “educadas” desde hace mucho tiempo en la “cultura del capitalismo”, citemos a los Bancos : Santander (España, con 2.300 millones de euros), Unión bancaria privada (Suiza, con 930 millones), HSBC y Royal Bank of Scotland (Gran Bretaña, con respectivamente 740 millones y 540 millones), Nomura (Japón, con 225 millones). Y, seguramente, algunas “estrellas” francesas : Natixis, metido en todos los “buenos negocios” (con 450 millones de euros), BNP Paribas (350 millones), AXA, Societé générale, Crédit agricole, Groupama (10 millones cada uno), CNP Seguros (3 millones). Han sido timadas también las fundaciones de Élie Wiesel o de Steven Speilberg, algunas fortunas francesas como Caroline Barclay, Daniel Hechter o Nicolas Rachline, nieto del fundador de Publicis. Durante veinte años, nadie ha visto nada. El dinero llovía, crecía, se multiplicaba, ¡Para qué preguntar ! Las autoridades norteamericanas de vigilancia de los mercados financieros no han visto nada, ni siquiera se han asombrado de que las cuentas de Madoff fueran auditadas por un gabinete desconocido que sólo empleaba tres personas. “La estafa de Wall Street” como lo denominaba “Le Figaro” del 16 de diciembre, no es al final más que la verruga obscena de un sistema fundado en la especulación y la colusión. Un sistema que una vez más, acaba de “quemar” 50 millones de dólares que había robado, antes, a los asalariados en su trabajo. ¿Será necesario, además, pagarles dos veces ?Escándalo financiero, Bernard Madoff, el hombre que susurraba « 10% » al oído de los ricos…

Le Monde.fr : Au Japon, effondrement sans précédent de la production industrielle

Cette information du Monde.fr vous est envoyée par ggarcianunez@gmail.com.

ggarcianunez@gmail.com

Accédez à l'intégralité de cet article sur Lemonde.fr

http://www.lemonde.fr/la-crise-financiere/article/2008/12/26/au-japon-effondrement-sans-precedent-de-la-production-industrielle_1135261_1101386.html

Le Monde.fr : Et Lehman Brothers fit faillite...

Accédez à l'intégralité de cet article sur Lemonde.fr

http://www.lemonde.fr/le-monde-2/article/2008/12/26/et-lehman-brothers-fit-faillite _1135264_1004868.html

Le Monde.fr : Le ralentissement de la croissance chinoise inquiète les autorités

Le ralentissement de la croissance chinoise inquiète les autorités

LE MONDE | 29.12.08 | 14h38

Plus les semaines passent, plus le gouvernement chinois admet que l'impact de la crise financière mondiale va être dur : il y a quelques semaines, le premier ministre Wen Jiabao l'avait reconnu, affirmant que les prévisions initiales étaient trop optimistes.

Accédez à l'intégralité de cet article sur Lemonde.fr

http://www.lemonde.fr/la-crise-financiere/article/2008/12/29/le-ralentissement-de-la-croissance-chinoise-inquiete-les-autorites_1136049_1101386.html

--------------------------------------------------------------------------------

Copyright Le Monde 2008

Droits de reproduction et de diffusion réservés

Etiquetas: 2008, CHINA, CRECIMIENTO, CRISIS, DEC08, FINANZAS, INTERNACIONAL

FRANCE;INMOBILIER

[ 29/12/08 - 15H57 ] Alors que les notaires d'Ile-de-France indiquaient pour le second trimestre 2008 un prix moyen au m2 dans la capitale de 6.580 euros, le premier baromètre des prix parisiens calculé par MeilleursAgents.com estimait le prix moyen du m2 parisien à 6.505 euros fin octobre 2008 contre 6.624 euros fin septembre, soit une baisse moyenne de 1,8% en un mois. Cinq des vingt arrondissements parisiens connaissent encore des hausses (3ème, 4ème, 6ème, 7ème, 11ème). Les trois arrondissements (13ème, 17ème et 19ème) qui ont le plus baissé ont perdu en un mois entre 3,3% (13ème) et 3,6% (19ème). L'évolution ne bouleverse pas le classement habituel des arrondissements parisiens : les prix moyens sont à plus de 9.000 euros le m2 dans le 6ème (9.833 euros/m2), le 7ème (9.445 euros/m2), et à plus de 8.000 euros dans le 4ème arrondissement (8.346 euros/m2) et le 5ème (8.318 euros/m2). Les arrondissements les plus abordables restent le 18ème (5.548 euros/m2), le 10ème (5.469 euros/m2), le 20ème (5.275 euros/m2) et surtout le 19ème avec un prix moyen en dessous de 5.000 euros (4.978 euros/m2), soit près de la moitié du 6ème. Les arrondissements baissiers : Les arrondissements haussiers :Immobilier ancien à Paris : baisse moyenne de 1,8% en octobre

Le prix moyen de vente passe à 6.505 euros le m2, selon le baromètre MeilleursAgents.com. Retrouvez les valeurs au m2 des 15 arrondissements baissiers et celles des 5 arrondissements haussiers.

Des prix du simple au double

Arrondissement : Baisse moyenne mensuelle sur l'arrondissement : Prix au m2 fin octobre 2008 1er -1,3% 7.931 euros 2ème -0,9% 6.746 euros 5ème -1,8% 8.318 euros 8ème -2,2% 7.769 euros 9ème -0,4% 6.488 euros 10ème -2% 5.469 euros 12ème -2,5% 5.974 euros 13ème -3,3% 6.071 euros 14ème -0,1% 6.629 euros 15ème -3% 6.488 euros 16ème -2,7% 7.505 euros 17ème -3,4% 6.631 euros 18ème -1,8% 5.548 euros 19ème -3,6% 4.978 euros 20ème -0,1% 5.275 euros Arrondissement : Hausse moyenne mensuelle sur l'arrondissement : Prix au m2 fin octobre 2008 3ème +0,5% 7.289 euros 4ème +1,8% 8.346 euros 6ème +0,6% 9.833 euros 7ème +1,2% 9.445 euros 11ème +0,2% 5.978 euros A lire en complément dans la rubrique "Finances personnelles" :

Etiquetas: 2008, CREDITO, DEC08, FRANCE, HIPOTECA, INFRAESTRUCTURA, INTERNACIONAL

ENTREVISTAS TV CRISIS GLOBAL

Etiquetas

- 1 MAYO

- 2

- 2002

- 2007

- 2008

- 2009

- 2010

- 2011

- 2012

- 2013

- 2014

- 2015

- 2016

- 2o11

- 2OO9

- a

- abr2015

- abril09

- abril10

- acc

- actualidadecono

- AFP

- AFPS

- AFRICA

- Ago11

- AGOS

- AGOST10

- agost12

- AGOSTO2008

- AGOSTO2009

- agosto2015

- AGRO

- AGROEXPORTACION

- AIG

- AL

- ALAGROEXPORTACION

- ALEMANIA

- ALIMENTOS

- amazonia

- AMERICALATINA

- ANDAHUAYLAS

- APEC

- ARCH MES

- ARGENTINA

- asarco

- ASIA

- ATTAC

- australia

- AUTOMOVIL

- AVAAZ

- b

- BAILOUT

- baltic

- BANCOS

- BC

- BCE

- BCRP

- benassy

- benedetti

- BERNANKE

- bernis

- BIELORUSIA

- BIS

- blanchard

- BOE

- BOJ

- BOLIVIA

- BOLSA

- BONUS

- BRASIL

- BRIC

- BUBBLE

- bundesbank

- C

- c rec

- CAFE

- CAMBIOCLIMATICO

- CAMERICAS

- CAN

- CANADA

- CANCION

- CAPITALISMO

- castro

- CDO

- cepij

- CHAVEZ

- cheque

- CHILE

- chimerica

- CHINA

- CHRYSLER

- CICLO

- CIE

- ciencia

- CIP

- COBRE

- COLOMBIA

- COMERCIO

- commodities

- COMPUTO

- CONSTRUCCION

- CONSUMO

- CONTAGIO

- control

- COPENHAGUE

- CORRUPCION

- coursera

- CRECIMIENTO

- CREDITO

- CRISIS

- CUBA

- CUMBREALCUE

- CUMBREALCUSA

- davos

- DEC08

- DEC11

- dec12

- DEC13

- dec15

- DEFICIT

- DEFLACION

- demanda

- DEPRESION

- DERIVADOS

- DEUDA

- developpement

- DIC09

- DIC10

- dic12

- DICIEMBRE

- do

- DOLAR

- doubledip

- dsk

- dubai

- duracion

- ec

- ecologo

- ECONOMIA

- ECUADOR

- EDUCA

- efectos

- EMPLEO

- EN11

- en16

- EN2016

- encuesta

- ene016

- energia

- ENERO

- ENERO09

- enero10

- EST

- eu

- EURO

- expansion

- EXPORTACION

- f

- fannie

- feb09

- feb10

- feb13

- feb15

- FED

- filo

- fin

- FINANZAS

- FINLANDIA

- fisica

- flu

- FMI

- FONDOS

- fr

- FRANCE

- frankfurt

- frontrunning

- fukushima

- G20

- G7

- GAS

- geab

- GEITHNER

- gini

- GLO

- global

- GM

- GONZALO GARCIA

- grece

- GREENSPAN

- GRENOBLE

- gripeporcina

- grupo mexico

- HAITI

- hambre

- HEDGE FUNDS

- HIPOTECA

- hist

- HOLLANDE

- HONDURAS

- IMPORTACION

- IMPUESTOS

- INDE

- INDIGNADOS

- INDUSTRIAL

- INFLACION

- INFORMALIDAD

- INFRAESTRUCTURA

- INGENIERIA

- INGENIEROS

- innova

- INTEGRACION

- INTERNACIONAL

- INVERSION

- IRAN

- IRLANDA

- ISLANDIA

- ismea

- ITALIA

- IZQ

- JAPON

- JUL11

- JULIO08

- JULIO09

- JULIO15

- JUN09

- jun10

- jun11

- JUN12

- jun13

- jun15

- JUNIO08

- keynes

- KRUGMAN

- lagarde

- LAREPUBLICA

- leap

- leverage

- liquidez

- LITIO

- lme

- LR

- macro

- MACROECONOMICS

- madera

- MADOFF

- MAMBIENTE

- MANGO

- MARS09

- mars10

- marx

- matematicas

- MATERIASPRIMAS

- MATUK

- MAY09

- MAY11

- MAY12

- MAY13

- may15

- may2015

- MAYO

- MBS

- me

- mef

- MERKEL

- METALES

- MEXICO

- miga

- MIGRA

- MINERIA

- MODELES

- MONDE

- MONEDA

- mourey

- MUJICA

- MUNDO

- musica clasica

- NACIONALIZACION

- neural

- niño

- nobel

- NOTASEMANAL

- NOV08

- nov09

- nov10

- NOV11

- NOV12

- nov15

- nuclear

- OBAMA

- OCDE

- oct09

- oct10

- OCT11

- oct12

- OCTUBRE08

- OFCE

- OIT

- OMC

- ORO

- paita

- PANAMA

- PAPA

- PARADIS

- PARAGUAY

- PAULSON

- pbi

- pe

- PEÑAFLOR

- PERU

- pesca

- PETROLEO

- piketty

- PLAN

- PMI

- POBLA

- POBREZA

- POL

- POLITICA

- porter

- portugal

- postcrisis

- PPT_CRISIS

- PRODUCCION

- PRODUCTIVIDAD

- profits

- prog

- PROTECCION

- QUIEBRA

- r

- RECESION

- REGULACION

- REMESAS

- REPEC

- REPRISE

- REPSOL

- RESERVAS

- RETAIL

- RGE

- RIESGOPAIS

- RMBS

- ROBOTICA

- RODRIK

- ROUBINI

- RUSIA

- SALARIOS

- SARKO

- school paris

- sep11

- SEP15

- SEQUIA

- SERVICIOS

- set09

- set10

- set11

- set12

- SET15

- SETIEMBRE08

- SINGAPUR

- SIRIA

- sismo

- soros

- southern

- SPAIN

- STANFORD

- STIGLITZ

- SUBPRIMES

- SUISSE

- SYRIZA

- TAIWAN

- TARIFAS

- TAS

- TCAMBIO

- TECNOLOGIA

- TERRITORIO

- TEXTIL

- TINTERES

- TLC

- TPP

- trabajo

- trentin

- TRICHET

- TROIKA

- tsunami

- TURISMO

- TV

- UBS

- UE

- UK

- UKRANIA

- UNASUR

- URUGUAY

- USA

- v

- VENEZUELA

- VIDEO

- vivienda

- WALL STREET

- WS

- wsj

- YEN

- young

- YUAN

- Zbasura

- zerohedge

Peru:crisis impacto regional arequipa,raul mauro

Temas CRISIS FINANCIERA GLOBAL

claves para pensar la crisis

-Tipo de cambio

- DIARIOS DE HOY

PRESS CLIPPINGS-RECORTES PRENSA-PRESSE..

canciones de GRACIAS A LA VIDA !

ETIQUETAS alfabetico

- 1 MAYO

- 2

- 2002

- 2007

- 2008

- 2009

- 2010

- 2011

- 2012

- 2013

- 2014

- 2015

- 2016

- 2o11

- 2OO9

- a

- abr2015

- abril09

- abril10

- acc

- actualidadecono

- AFP

- AFPS

- AFRICA

- Ago11

- AGOS

- AGOST10

- agost12

- AGOSTO2008

- AGOSTO2009

- agosto2015

- AGRO

- AGROEXPORTACION

- AIG

- AL

- ALAGROEXPORTACION

- ALEMANIA

- ALIMENTOS

- amazonia

- AMERICALATINA

- ANDAHUAYLAS

- APEC

- ARCH MES

- ARGENTINA

- asarco

- ASIA

- ATTAC

- australia

- AUTOMOVIL

- AVAAZ

- b

- BAILOUT

- baltic

- BANCOS

- BC

- BCE

- BCRP

- benassy

- benedetti

- BERNANKE

- bernis

- BIELORUSIA

- BIS

- blanchard

- BOE

- BOJ

- BOLIVIA

- BOLSA

- BONUS

- BRASIL

- BRIC

- BUBBLE

- bundesbank

- C

- c rec

- CAFE

- CAMBIOCLIMATICO

- CAMERICAS

- CAN

- CANADA

- CANCION

- CAPITALISMO

- castro

- CDO

- cepij

- CHAVEZ

- cheque

- CHILE

- chimerica

- CHINA

- CHRYSLER

- CICLO

- CIE

- ciencia

- CIP

- COBRE

- COLOMBIA

- COMERCIO

- commodities

- COMPUTO

- CONSTRUCCION

- CONSUMO

- CONTAGIO

- control

- COPENHAGUE

- CORRUPCION

- coursera

- CRECIMIENTO

- CREDITO

- CRISIS

- CUBA

- CUMBREALCUE

- CUMBREALCUSA

- davos

- DEC08

- DEC11

- dec12

- DEC13

- dec15

- DEFICIT

- DEFLACION

- demanda

- DEPRESION

- DERIVADOS

- DEUDA

- developpement

- DIC09

- DIC10

- dic12

- DICIEMBRE

- do

- DOLAR

- doubledip

- dsk

- dubai

- duracion

- ec

- ecologo

- ECONOMIA

- ECUADOR

- EDUCA

- efectos

- EMPLEO

- EN11

- en16

- EN2016

- encuesta

- ene016

- energia

- ENERO

- ENERO09

- enero10

- EST

- eu

- EURO

- expansion

- EXPORTACION

- f

- fannie

- feb09

- feb10

- feb13

- feb15

- FED

- filo

- fin

- FINANZAS

- FINLANDIA

- fisica

- flu

- FMI

- FONDOS

- fr

- FRANCE

- frankfurt

- frontrunning

- fukushima

- G20

- G7

- GAS

- geab

- GEITHNER

- gini

- GLO

- global

- GM

- GONZALO GARCIA

- grece

- GREENSPAN

- GRENOBLE

- gripeporcina

- grupo mexico

- HAITI

- hambre

- HEDGE FUNDS

- HIPOTECA

- hist

- HOLLANDE

- HONDURAS

- IMPORTACION

- IMPUESTOS

- INDE

- INDIGNADOS

- INDUSTRIAL

- INFLACION

- INFORMALIDAD

- INFRAESTRUCTURA

- INGENIERIA

- INGENIEROS

- innova

- INTEGRACION

- INTERNACIONAL

- INVERSION

- IRAN

- IRLANDA

- ISLANDIA

- ismea

- ITALIA

- IZQ

- JAPON

- JUL11

- JULIO08

- JULIO09

- JULIO15

- JUN09

- jun10

- jun11

- JUN12

- jun13

- jun15

- JUNIO08

- keynes

- KRUGMAN

- lagarde

- LAREPUBLICA

- leap

- leverage

- liquidez

- LITIO

- lme

- LR

- macro

- MACROECONOMICS

- madera

- MADOFF

- MAMBIENTE

- MANGO

- MARS09

- mars10

- marx

- matematicas

- MATERIASPRIMAS

- MATUK

- MAY09

- MAY11

- MAY12

- MAY13

- may15

- may2015

- MAYO

- MBS

- me

- mef

- MERKEL

- METALES

- MEXICO

- miga

- MIGRA

- MINERIA

- MODELES

- MONDE

- MONEDA

- mourey

- MUJICA

- MUNDO

- musica clasica

- NACIONALIZACION

- neural

- niño

- nobel

- NOTASEMANAL

- NOV08

- nov09

- nov10

- NOV11

- NOV12

- nov15

- nuclear

- OBAMA

- OCDE

- oct09

- oct10

- OCT11

- oct12

- OCTUBRE08

- OFCE

- OIT

- OMC

- ORO

- paita

- PANAMA

- PAPA

- PARADIS

- PARAGUAY

- PAULSON

- pbi

- pe

- PEÑAFLOR

- PERU

- pesca

- PETROLEO

- piketty

- PLAN

- PMI

- POBLA

- POBREZA

- POL

- POLITICA

- porter

- portugal

- postcrisis

- PPT_CRISIS

- PRODUCCION

- PRODUCTIVIDAD

- profits

- prog

- PROTECCION

- QUIEBRA

- r

- RECESION

- REGULACION

- REMESAS

- REPEC

- REPRISE

- REPSOL

- RESERVAS

- RETAIL

- RGE

- RIESGOPAIS

- RMBS

- ROBOTICA

- RODRIK

- ROUBINI

- RUSIA

- SALARIOS

- SARKO

- school paris

- sep11

- SEP15

- SEQUIA

- SERVICIOS

- set09

- set10

- set11

- set12

- SET15

- SETIEMBRE08

- SINGAPUR

- SIRIA

- sismo

- soros

- southern

- SPAIN

- STANFORD

- STIGLITZ

- SUBPRIMES

- SUISSE

- SYRIZA

- TAIWAN

- TARIFAS

- TAS

- TCAMBIO

- TECNOLOGIA

- TERRITORIO

- TEXTIL

- TINTERES

- TLC

- TPP

- trabajo

- trentin

- TRICHET

- TROIKA

- tsunami

- TURISMO

- TV

- UBS

- UE

- UK

- UKRANIA

- UNASUR

- URUGUAY

- USA

- v

- VENEZUELA

- VIDEO

- vivienda

- WALL STREET

- WS

- wsj

- YEN

- young

- YUAN

- Zbasura

- zerohedge

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/spot-copper-30d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/zinc-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/lead-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/spot-nickel-30d.gif)