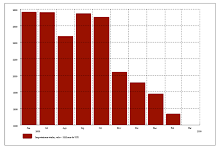

17. TASAS DE INTERES Peru

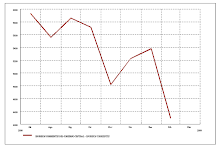

16. tipo de cambio sol/dolar-consulta del dia

V. SECCION: M. PRIMAS

1. SECCION:materias primas en linea:precios

![[Most Recent Quotes from www.kitco.com]](http://www.weblinks247.com/indexes/gfms.gif) |

METALES A 30 DIAS click sobre la imagen

(click sur l´image)

2. PRECIOS MATERIAS PRIMAS

9. prix du petrole

10. PRIX essence

petrole on line

21 ene 2008

14 ene 2008

11 ene 2008

FED BAJO LA TASA

HAY RECESION EN USA?

We are forecasting slow growth, but there are downside risks

Goldman (via FT): The recent data suggest that the US economy is falling into recession. We expect economic activity to contract modestly through late 2008, followed by a gradual recovery in the course of 2009

Morgan Stanley: The key question now is how deep the recession will be and how long it will last. We continue to expect that the downturn will be comparatively mild and short. Estimated US real GDP growth for 2008: 1.1% (2009E: 2.7%)

JPMorgan (not available online 4Q07 GDP growth raised to to 2% (from 1.5%) while lowering 1Q08 to 0 (from 1%) and 2Q08 to 2% - recession is not our base case but the risks are large

Berry: Economic growth will be slow in the first half of 2008, and the unemployment rate, which was still a low 4.7 percent in November, is likely to rise. Housing sales and construction will continue to be a drag for months to come; Macroeconomic Advisers: consumer spending probably rose at a 2.8 percent rate, enough to offset housing's drag and some decline in business inventory accumulation; GDP probably increased at a 1.1% pace in the Q4 07 and will do slightly better in the Q1 08

OECD: correction in residential construction is likely to accelerate over the near term. GDP should slow to a pace below potential in 2008 and then recover in 2009, although there are considerable downside risks

Danske: elevated risk of a recession within the next two to three quarters, although it is not the most likely outcome. Heading into the second half of 2008, the economy will gradually recover

Securities Industry and Financial Markets Association: The median forecast anticipates GDP growth of 2.2% for full-year 2007 and 2.1% in 2008. Growth is expected to increase from the anemic 0.9% rate in the Q4 2007 and 1.5% in Q1 2008 to 2.1% in Q2 and 2.5% to 2.6% during the H2 of 2008

RIESGO PAIS: VUELV E A 181 PBASICOS

Jueves, 10 de Enero de 2008, 22:08hs

Fuente: Andina

Indicadores económicos

Riesgo país baja y cierra en 1.81 puntos porcentuales

Siguiendo la tendencia regional, el riesgo país de Perú bajó ocho puntos básicos pasando de 1.89 a 1.81 puntos porcentuales, según el EMBI+ Perú calculado por el banco de inversión JP Morgan.

Cabe señalar que el 12 de junio del 2007 el Perú registró un nivel mínimo histórico de riesgo país al cerrar en 95 puntos básicos.

El EMBI+ Perú se mide en función de la diferencia del rendimiento promedio de los títulos soberanos peruanos frente al rendimiento del bono del Tesoro estadounidense.

Así se estima el riesgo político y la posibilidad de que un país pueda incumplir con sus obligaciones de pago a los acreedores internacionales.

Es decir, el riesgo país es el índice denominado Emerging Markets Bond Index Plus (EMBI+) que mide el grado de "peligro" que entraña un país para las inversiones extranjeras.

Las principales consecuencias de un alto nivel del riesgo país son una merma de las inversiones extranjeras y un crecimiento económico menor y todo esto puede significar desocupación y bajos salarios para la población.

Para los inversores este índice es una orientación pues implica que el precio por arriesgarse a hacer negocios en determinado país es más o menos alto.

Cuanto mayor es el riesgo menos proyectos de inversión son capaces de obtener una rentabilidad acorde con los fondos colocados y cuanto menor sea este índice el país se hace más atractivo para los inversionistas.

10 ene 2008

REMESAS

INMIGRACIÓN, REMESAS Y DESARROLLO

(07-01-2008)

En el mundo hay 200 millones de inmigrantes. El volumen total de remesas

oficiales que enviaron a sus países de origen, en 2006, fue de 320.000 millones,

según el Banco Mundial, más del doble que el año 2000. Una cifra que duplica con

creces el nivel de la ayuda internacional. Pero los bancos oficiales estiman que

la realidad es un 50% superior a dicho importe.

Los países que más reciben envíos de dinero son India (33.000 millones de

euros), China (30.000 millones), México (18.000 millones), y Filipinas (12.000

millones).

Aquellos países para los que los envíos suman la mayor proporción del producto

interior bruto son Tonga (42%), Moldavia (27%), Lesoto (26%), Haití (25%),

Bosnia-Herzegovina (23%), Nicaragua (15%) y Marruecos (9%).

Estados Unidos es el país desde el que más envíos de dinero se hacen, con 60.000

millones de euros en remesas al extranjero. Pero el flujo de fondos no sólo

proviene de los países ricos. Los envíos entre países en desarrollo engloban

entre el 30% y el 45% del total. Esto refleja el hecho de que más de la mitad de

los emigrantes de países en desarrollo emigran a otros países en desarrollo.

En la UE las remesas que enviaron los inmigrantes a terceros países alcanzaron

los 20.000 millones de euros. España no es ajena a este fenómeno. En los nueve

primeros meses del año 2007 se registra un crecimiento del 23,3% respecto al

mismo periodo de 2006, según datos publicados por el Banco de España. Se espera

alcanzar la cifra de más de 7.000 millones de euros (0,75% del PIB).

Con ello, España viene a ocupar el tercer lugar en la clasificación mundial de

los países que emiten mayores remesas por parte de trabajadores emigrantes, tras

el aumento registrado entre los años 1990 y 2006, lo que la sitúa sólo por

detrás de Estados Unidos y Arabia Saudí. Hasta el año 2004, las cantidades que

los españoles residentes en el extranjero enviaban a España eran superiores a

las que mandaban los inmigrantes a sus países.

A su vez, la Unión Europea insiste en su creciente preocupación por el elevado

coste de enviar fondos a los países de origen de los inmigrantes. El coste de

transferencia del dinero varía considerablemente de un país a otro, pero también

en función del método de transferencia efectuado. Enviar remesas a África desde

España es un 63% más caro que mandar dinero a Ecuador. Para enviar 300 euros,

desde España, los gastos se elevan al 6% si se realiza a través de una sociedad

de transferencias nacionales, tienda étnica, 7% si se efectúa por un banco y un

12% por una sociedad de transferencias internacionales de fondos como Thomas

Cook, Western Union o MoneyGram. Pero en Reino Unido las comisiones alcanzan

hasta el 40% para los envíos de 100 euros.

Según la secretaria de Estado de Inmigración y Emigración, Consuelo Rumí, \'una

reducción de un punto porcentual de la comisión aplicada por los intermediarios

financieros sobre las remesas llevaría a los países de destino 50 millones de

euros más al año\'.

La competencia podría representar, en este sentido, un papel muy importante en

la reducción de los gastos de expedición, pero a menudo la ausencia de servicios

bancarios en las localidades rurales de los países de expedición, o la falta de

confianza en los circuitos formales, como así mismo la falta de información

sobre los métodos bancarios modernos de transferencias monetarias, dificulta

enormemente las remesas de dinero. Por ejemplo, el 75% de los inmigrantes que

hay en España tiene abierto algún tipo de cuenta corriente, frente al 25% en sus

países de origen.

Las remesas juegan un papel importante en la reducción de la pobreza severa, ya

que aumentan los ingresos del receptor, y además, se produce un incremento de

las inversiones locales en educación, empresas y salud.

Numerosos expertos concluyen que la utilización del dinero transferido para el

consumo, la vivienda, la compra de terrenos, el ahorro y la inversión productiva

tiene efectos positivos sobre el empleo y el crecimiento económico. Entre estos

efectos figuran el disponer de recursos adicionales para la inversión y la

producción con efectos multiplicadores.

El 80% o más del dinero transferido se gasta de inmediato, en comida, ropa,

hogar y educación. Así, quedan decenas de millones disponibles para el ahorro o

inversiones en lugares donde escasea el capital, y el resto se utiliza para la

construcción de escuelas y centros hospitalarios.

Además, los efectos multiplicadores pueden implicar un alza sustancial del

producto nacional bruto (PNB). Así, por ejemplo, cada migradólar gastado en

México hace aumentar el PNB en 3 dólares.

El impacto de las transferencias de dinero sobre el consumo privado, el ahorro y

la inversión no son el único aspecto de su contribución al crecimiento y al

desarrollo de los países de origen de los inmigrantes. Este dinero es

aprovechado para mejorar la balanza de pagos. Así, las transferencias compensan

déficits crónicos de la balanza de pagos al reducir la penuria de divisas.

Por todo ello, es importante tener en cuenta y resaltar que según la forma en

que el dinero es gastado o invertido tendrá un mayor o menor impacto sobre el

bienestar social, la producción, la inflación y las importaciones.

Vicente Castelló Roselló Profesor de la Universidad Jaume I de Castellón

ARGENTINA: MEDIOS DE PAGO

Etiquetas: TLC

9 ene 2008

CRISIS DEL BEARN STEARNS

http://www.gurusblog.com/archives/crisis-en-un-hedge-fund-de-bearn-stearns/23/06/2007/

ANCRER LE PS A GAUCHE:DEBAT

Les amis de Poperen et le CERES ont réussit aprés 1971 à influencer en profondeur la ligne du Parti en y faisant prévaloir les grandes thématiques : rassemblement de la gauche et programme commun, liens étoits avec le mouvement social et syndical, rupture avec le capitalisme et édification d’une société socialiste par de vastes nationalisations, par la planification démocratique et par l’autogestion...jusqu’en 1983 ce sont les axes du PS dans l’oppostion puis lors des deux premières années du gouvernement Mauroy. Le bilan pour la période 1971-83 est donc positif pour l’aile gauche du PS car ses idées ont permis à la gauche de revenir au pouvoir en gagnant la bataille culturelle dans la société. Cependant, malgré leur puissance les deux courants sont impuissants à éviter le tournant libéral en 1983... en refusant de mener le combat dans le Parti, dans la gauche et au gouvernement. L’aile gauche est alors durablement affaiblie et cela pour au moins 10 ans.

BCE: INYECCION DE LIQUIDEZ

LOS BANCOS CENTRALES NO DESCARTAN NUEVAS INYECCIONES CONJUNTAS DE LIQUIDEZ

Cinco Días / MADRID (08-01-2008)

El presidente del Banco Central Europeo, Jean-Claude Trichet reconoció ayer que

las tensiones en el mercado de dinero que marcaron el año 2007 están lejos de

desaparecer y no descartó que los bancos centrales realicen nueva inyecciones de

liquidez de forma conjunta si la situación lo requiere. Trichet, tras la reunión

bimensual de los diez bancos centrales de los países más industrializados en

Basilea, se mostró \'muy satisfecho\' de la actuación de las entidades monetarias

para frenar las turbulencias monetarias.

El presidente del BCE aseguró que la histórica inyección de liquidez conjunta

que los bancos centrales más importantes llevaron a cabo el pasado mes de

diciembre -la primera desde los atentados del 11-S- \'ayudó considerablemente a

estabilizar la situación\'. Y se defendió por la pervivencia de las tensiones

monetarias: \'Nunca dijimos que nuestra actuación podría cambiar la situación

global. Esto es un proceso que está en curso\'. De hecho, a día de hoy, el

presidente del Banco Central asegura que aún no está claro cuál será el efecto

de la crisis financiera sobre la economía real.

Aparte del endurecimiento del crédito, el presidente del Banco Central citó el

encarecimiento del petróleo y de las materias primas como las principales

amenazas del crecimiento económico. Un dato relativamente tranquilizador es que

la tasa de paro en la zona euro se mantuvo estable en el 7,2% en el mes de

noviembre, siete décimas menos que en octubre, informó Eurostat, la oficina

estadística de la UE. España, con un tasa de desempleados del 8,2% se sitúa

entre los países con mayor porcentaje de parados.

Con todo, las turbulencias financieras y la desaceleración económica en Europa

son motivos que apuntan a que el BCE no subirá los tipos de interés, actualmente

en el 4%, en la reunión del próximo jueves.

España lidera en la UE la caída de la confianza

La incertidumbre y dudas que ensombrecen a la economía española se han dejado

notar en el Indicador de Sentimiento Económico (ISE). La confianza económica

cayó en España un 1,2 puntos en el mes de diciembre, el mayor descenso entre los

países de la Unión. Según los datos publicados ayer por la Comisión Europea,

para el conjunto de la zona euro, la caída fue sólo de 0,1 puntos y para la

Unión Europea de 0,4 puntos. Este índice aglutina datos sobre la confianza de

los europeos respecto a la industria, los servicios, el comercio, la

construcción, el consumo y los servicios financieros.

BCE: INYECCION DE LIQUIDEZ

LOS BANCOS CENTRALES NO DESCARTAN NUEVAS INYECCIONES CONJUNTAS DE LIQUIDEZ

Cinco Días / MADRID (08-01-2008)

El presidente del Banco Central Europeo, Jean-Claude Trichet reconoció ayer que

las tensiones en el mercado de dinero que marcaron el año 2007 están lejos de

desaparecer y no descartó que los bancos centrales realicen nueva inyecciones de

liquidez de forma conjunta si la situación lo requiere. Trichet, tras la reunión

bimensual de los diez bancos centrales de los países más industrializados en

Basilea, se mostró \'muy satisfecho\' de la actuación de las entidades monetarias

para frenar las turbulencias monetarias.

El presidente del BCE aseguró que la histórica inyección de liquidez conjunta

que los bancos centrales más importantes llevaron a cabo el pasado mes de

diciembre -la primera desde los atentados del 11-S- \'ayudó considerablemente a

estabilizar la situación\'. Y se defendió por la pervivencia de las tensiones

monetarias: \'Nunca dijimos que nuestra actuación podría cambiar la situación

global. Esto es un proceso que está en curso\'. De hecho, a día de hoy, el

presidente del Banco Central asegura que aún no está claro cuál será el efecto

de la crisis financiera sobre la economía real.

Aparte del endurecimiento del crédito, el presidente del Banco Central citó el

encarecimiento del petróleo y de las materias primas como las principales

amenazas del crecimiento económico. Un dato relativamente tranquilizador es que

la tasa de paro en la zona euro se mantuvo estable en el 7,2% en el mes de

noviembre, siete décimas menos que en octubre, informó Eurostat, la oficina

estadística de la UE. España, con un tasa de desempleados del 8,2% se sitúa

entre los países con mayor porcentaje de parados.

Con todo, las turbulencias financieras y la desaceleración económica en Europa

son motivos que apuntan a que el BCE no subirá los tipos de interés, actualmente

en el 4%, en la reunión del próximo jueves.

España lidera en la UE la caída de la confianza

La incertidumbre y dudas que ensombrecen a la economía española se han dejado

notar en el Indicador de Sentimiento Económico (ISE). La confianza económica

cayó en España un 1,2 puntos en el mes de diciembre, el mayor descenso entre los

países de la Unión. Según los datos publicados ayer por la Comisión Europea,

para el conjunto de la zona euro, la caída fue sólo de 0,1 puntos y para la

Unión Europea de 0,4 puntos. Este índice aglutina datos sobre la confianza de

los europeos respecto a la industria, los servicios, el comercio, la

construcción, el consumo y los servicios financieros.

7 ene 2008

CRISIS EUROPEA:2008

5 ene 2008

NO ESTAN LOCOS, S.RONCAGLIOLO

LA FIRMEZA DEL VOTO ANTISISTEMA

No están locos

Por Santiago Roncagliolo. Escritor

EL COMERCIO 31.12.2007

Durante la campaña electoral del 2006, tuve ocasión de conversar con Gonzalo García, por entonces candidato a vicepresidente con Ollanta Humala. Por esos días, Mario Vargas Llosa había publicado un feroz artículo contra Humala, Evo Morales y Hugo Chávez, a los que acusaba de autoritarios y, sobre todo, de racistas. Yo quería conocer la opinión de García sobre el artículo. Y su respuesta me sorprendió.

-- Excelente artículo. Con eso ganamos por lo menos un punto más.

García debe haber visto la cara de estupor que puse, porque me explicó:

-- Vargas Llosa ha comparado a Humala con Chávez y Evo pensando que son monstruos repugnantes, pero son muchos más populares que Toledo. Y al meterlos a todos en el mismo saco, le ha dado a Humala talla de estadista. Pero lo más interesante es que los acusa de racistas. En el Perú, a nadie se le ocurre que un blanco pueda llamar racistas a un mestizo, un mulato y un aimara. Eso se lee como racismo de él.

Al despedirnos, García me preguntó si yo conocía a Vargas Llosa, y si podía pedirle que les dedicase otro artículo de esos.

García conocía bien a su electorado, concentrado en la paupérrima sierra sur, y sabía que desde ahí las cosas se ven exactamente al revés que desde Lima. Cuando los periodistas acusaban a Ollanta de velasquista, los limeños veían en Velasco el cataclismo económico, pero los campesinos agradecían la reforma agraria. Cuando la prensa acusaba a Humala de antidemócrata, los limeños temblaban y los campesinos lo celebraban. Así, cada vez que la prensa de Lima atacaba a Humala, terminaba haciéndole propaganda.

Incapaces de comprender que el 'comandante' creciese como espuma en las encuestas, muchos peruanos, incluso intelectuales y periodistas, llegaron a la misma conclusión: la mitad del país es estúpida.

Básicamente, es la misma conclusión a la que habían llegado con la primera elección de Fujimori y con la de Alan García en 1985. Pero esta vez tenía un agravante. El sector que votó por Humala es en gran parte el mismo que había votado por Fujimori y antes había apoyado a Sendero Luminoso. Ese segmento de la población es a veces de derecha, a veces de izquierda. Su locura ni siquiera tiene un sello ideológico claro. Es un montón de gente errática que no sabe lo que quiere. Ese análisis es tranquilizador para los demócratas, porque reafirma su seguridad de estar en lo cierto, de ser un oasis racional en medio de la barbarie. Pero falla en un detalle: ¿es posible atribuir un hecho social a la idiotez generalizada?

El ensayista Alberto Vergara cree que no. Su libro "Ni amnésicos ni irracionales" (Solar Central de Proyectos) es un lúcido análisis del último proceso electoral en el contexto histórico del país. Y llega a la conclusión de que este segmento de la población no solo sabe perfectamente lo que quiere, sino que expresa en su historia política una coherencia mucho mayor que cualquier otro grupo. Y lo que quieren es simple: integrarse en un proyecto de Estado.

A la luz de la historia de los estados-nación, Vergara examina las diversas formas de populismo en el Perú y en América Latina, y descubre cómo la idea de nación --de identidad colectiva de un país-- siempre ha sido generada por los estados. Como en el Perú el Estado no ha llegado a amplias capas de la población, los regímenes autoritarios siempre se han podido sustentar en reivindicaciones urgentes de una población que se considera desatendida por la clase política.

Por supuesto, ninguna de esas reivindicaciones es la libertad de expresión, la solidez institucional o la independencia del Poder Judicial. Para que te preocupen esas cosas, debes comer tres veces al día. Debe haber un juez que pueda tomar decisiones. Debe haber instituciones a las que acudir. El país que describe Vergara está dividido entre gente que se beneficia de la democracia y gente que no tiene razones para creer en ella. Y ya que un régimen de derecho no resuelve sus problemas, este grupo prefiere un caudillo. Lo irracional sería lo contrario.

La conclusión más sencilla de la lectura de este libro es, a la vez, la más provocadora: para defender la democracia, habrá que satisfacer las necesidades de quienes no creen en ella. Si los pobres son mayoría, votarán democráticamente por regímenes autoritarios. Y ganarán. Sobran ejemplos en la región andina.

Y, sin embargo, ¿hemos aprendido esa sencilla lección? Me temo que no. Lo que hizo Humala fue introducir en la última campaña el tema de la pobreza, que es el tema que toca de cerca al menos a la mitad de los peruanos. En respuesta, Lourdes Flores habló de redistribuir la riqueza, y García la acusó de ser "la candidata de los ricos". Súbitamente, todos muy preocupados por los pobres. Pero el primer tema que abordó el Gobierno una vez elegido fue la pena de muerte para los pederastas. Hoy en día, la impopularidad de Alan García se concentra en las mismas zonas del voto descontento. Y dentro del espectro político, a su izquierda no queda nada más. Un caldo de cultivo inmejorable para el voto antisistema.

¿Cómo se distribuye la riqueza? Como lo han hecho todos los capitalismos exitosos, y como lo están haciendo Brasil, Chile o Argentina: con reformas fiscales. Durante el gobierno de Toledo, las transnacionales mineras facturaron, según "The Economist", 10.000 millones de dólares. No pagaron en impuestos ni siquiera el 10%. Si hubiesen pagado el 20% --que sigue siendo la mitad de lo que pagan rentas altas en España y la cuarta parte de lo que pagan las transnacionales hoy en día en Bolivia--, el Estado habría dispuesto de mil millones de dólares más para combatir la pobreza precisamente en las zonas de mayor descontento. En el largo plazo, incluso, los intereses de esas transnacionales estarían mejor protegidos. Esos impuestos serían una inversión en seguridad jurídica y estabilidad política.

El libro de Alberto Vergara tiene una lectura inquietante por lo obvia: la responsabilidad del funcionamiento de la democracia recae en las élites políticas y económicas, en su capacidad de crear un proyecto de país que integre a todos los sectores. Si en las próximas elecciones aparece un nuevo outsider prometiendo castigarlas, esas élites lo acusarán de antidemócrata, autoritario y salvaje. ¿Pero ahora que están a tiempo de evitar que aparezca, están dispuestas a pagar la factura de la democracia? Hasta el momento, no hay señales de ello.

•

•

Enviar

•

•

•

•

•

•

•

3 ene 2008

2 ene 2008

DEL BLOG DE SIMON JOHNSON DEL FMI

COMENTA el libro de brender/pisani..

Oct 22, 2007

Global Imbalances: What Next?

I took part in a frank discussion over global imbalances very early Sunday morning, organized by Anton Brender and Florence Pisani of Dexia. The topic was their book on this issue and -- most important -- what could follow, particularly after the summer's financial turbulence.

My main argument was that the first phase of global imbalances is likely over. In this phase, the primary imbalance was between the US current account deficit on the one hand and current account surpluses in oil producing countries, Japan, China and few other places. The main issue, which Anton and Florence make clear in their book, was one of flows, i.e., how to get capital from countries that were saving "too much" (or at least more than they wanted to invest) to the US, which was saving "too little" (or less than it was investing.)

We should of course keep in mind that during this first phase, a number of things changed. For example, initially -- in the late 1990s -- US firms invested more than they saved and this accounted for most of the US side of the imbalance. More recently, since around 2000-2001, US firms have saved more than they invested but US households have reduced their savings. So things change in the nature of this imbalance, and it has in the past been dangerous to make predictions about behavior.

Still, it now appears likely that US households will save more -- after all, few now expect property prices to continue to rise and other asset prices might also be regarded as high. This doesn't have to be a big, rapid or disruptive change, but it will likely raise savings in the US and help take the current account down to 5 1/2 percent (or smaller?) in 2008.

But if the US current account deficit is smaller, what does that imply for other countries' current accounts? Remember, that savings and investment have to add up around the world. So if the US has a smaller deficit and we want to sustain broadly the same level of world growth, either someone else has to come up with a deficit (which is large enough to make a difference) or the surplus countries have to reduce their surpluses.

But oil prices are now unexpectedly high and oil producers, who are trying hard to spend, will almost certainly have large surpluses in the near term than previously thought. Japan has zero or close to zero inflation and growth is not so very strong, so its interest rates remain appropriately low. This will likely prove consistent with a continued surplus -- although this has been driven by high savings in the corporate sector; they have reduced debt levels over the past 10 years so they are now very similar to other OECD countries, but it is not clear that they will now go out and spend more.

Now, contrary to some impressions, China is actually experiencing an appreciation in its real exchange rate -- mostly due to high inflation. In its Multilateral Consultation plan, China expressed the intention of rebalancing the economy more broadly (away from investment and exports and towards consumption), but including exchange rate flexibility. Even so, based on what we have seen in the past few months, a robust Chinese current account surplus is the foreseeable future. This is based on very strong performances, profits and savings in the corporate sector -- really the results of successful development. But still, in the near term, this part of the global imbalances is not getting smaller.

So again, if the US current account deficit goes down, and the surpluses do not go down, whose deficit will go up? This is the very big question of the day. How this question is answered is likely to have a first order impact on global growth.

Posted at 06:05 PM in Global Imbalances | Permalink

TrackBack

TrackBack URL for this entry:

http://www.typepad.com/t/trackback/2663166/22643022

Listed below are links to weblogs that reference Global Imbalances: What Next?:

Comments

Simon, the book on imbalances is a great find.

IMHO, you've left the US government's saving out of the equation though as Sg+Sp=I+CA. I am less sanguine in assuming that the US CAD will narrow significantly over the next few years given that the baby boomer generation will start retiring soon and has saved very little. As GAO Comptroller General David Walker has noted, an impending tsunami of entitlement spending will likely assure that America's deficits are here to stay.

Posted by: Emmanuel | Oct 22, 2007 at 10:57 PM

Dear Simon,

I am not quite sure of how high inflation can lead to appreciation in real exchange rate. I would appreciate if you can enlighten me on this matter. Thanks.

"Now, contrary to some impressions, China is actually experiencing an appreciation in its real exchange rate -- mostly due to high inflation... "

Posted by: Hai Rick | Oct 23, 2007 at 04:27 AM

Simon, will the appreciation of Canadian dollar and Euro reduce their current account surpluses? As in China, the pressure of currency revaluation is mounting in the oil-exporting Gulf economies. May be we would see some rebalancing from their part.

Posted by: Syed Basher | Oct 23, 2007 at 11:58 AM

Hai, a real apreciation is a rise in the cost of local chinese goods vis a vis those of external goods. That can happen either with a rise in the price of local goods expressed in local currency (local inflation being higher than external) or with a rise in the local currency vs foreign currency (a nominal appreciation). China is now doing both, at least vs. US.

Dear Simon, as an argentine citizen, can you list us in the "CA surplus down, future deficit risinng" column? We can help solving Global Imbalances.

Posted by: raft | Oct 23, 2007 at 03:02 PM

Excellent post. I tend to agree with Simon and have written a little piece commenting on this article and welcoming Simon to the blogging world (kind of) ;-)

http://china-economics-blog.blogspot.com/2007/10/imf-on-global-imbalances-what-next.html

Posted by: China Economist | Oct 24, 2007 at 06:17 AM

DEL BLOG DE SIMON JOHNSON

Oct 22, 2007

Global Imbalances: What Next?

I took part in a frank discussion over global imbalances very early Sunday morning, organized by Anton Brender and Florence Pisani of Dexia. The topic was their book on this issue and -- most important -- what could follow, particularly after the summer's financial turbulence.

My main argument was that the first phase of global imbalances is likely over. In this phase, the primary imbalance was between the US current account deficit on the one hand and current account surpluses in oil producing countries, Japan, China and few other places. The main issue, which Anton and Florence make clear in their book, was one of flows, i.e., how to get capital from countries that were saving "too much" (or at least more than they wanted to invest) to the US, which was saving "too little" (or less than it was investing.)

We should of course keep in mind that during this first phase, a number of things changed. For example, initially -- in the late 1990s -- US firms invested more than they saved and this accounted for most of the US side of the imbalance. More recently, since around 2000-2001, US firms have saved more than they invested but US households have reduced their savings. So things change in the nature of this imbalance, and it has in the past been dangerous to make predictions about behavior.

Still, it now appears likely that US households will save more -- after all, few now expect property prices to continue to rise and other asset prices might also be regarded as high. This doesn't have to be a big, rapid or disruptive change, but it will likely raise savings in the US and help take the current account down to 5 1/2 percent (or smaller?) in 2008.

But if the US current account deficit is smaller, what does that imply for other countries' current accounts? Remember, that savings and investment have to add up around the world. So if the US has a smaller deficit and we want to sustain broadly the same level of world growth, either someone else has to come up with a deficit (which is large enough to make a difference) or the surplus countries have to reduce their surpluses.

But oil prices are now unexpectedly high and oil producers, who are trying hard to spend, will almost certainly have large surpluses in the near term than previously thought. Japan has zero or close to zero inflation and growth is not so very strong, so its interest rates remain appropriately low. This will likely prove consistent with a continued surplus -- although this has been driven by high savings in the corporate sector; they have reduced debt levels over the past 10 years so they are now very similar to other OECD countries, but it is not clear that they will now go out and spend more.

Now, contrary to some impressions, China is actually experiencing an appreciation in its real exchange rate -- mostly due to high inflation. In its Multilateral Consultation plan, China expressed the intention of rebalancing the economy more broadly (away from investment and exports and towards consumption), but including exchange rate flexibility. Even so, based on what we have seen in the past few months, a robust Chinese current account surplus is the foreseeable future. This is based on very strong performances, profits and savings in the corporate sector -- really the results of successful development. But still, in the near term, this part of the global imbalances is not getting smaller.

So again, if the US current account deficit goes down, and the surpluses do not go down, whose deficit will go up? This is the very big question of the day. How this question is answered is likely to have a first order impact on global growth.

Posted at 06:05 PM in Global Imbalances | Permalink

TrackBack

TrackBack URL for this entry:

http://www.typepad.com/t/trackback/2663166/22643022

Listed below are links to weblogs that reference Global Imbalances: What Next?:

Comments

Simon, the book on imbalances is a great find.

IMHO, you've left the US government's saving out of the equation though as Sg+Sp=I+CA. I am less sanguine in assuming that the US CAD will narrow significantly over the next few years given that the baby boomer generation will start retiring soon and has saved very little. As GAO Comptroller General David Walker has noted, an impending tsunami of entitlement spending will likely assure that America's deficits are here to stay.

Posted by: Emmanuel | Oct 22, 2007 at 10:57 PM

Dear Simon,

I am not quite sure of how high inflation can lead to appreciation in real exchange rate. I would appreciate if you can enlighten me on this matter. Thanks.

"Now, contrary to some impressions, China is actually experiencing an appreciation in its real exchange rate -- mostly due to high inflation... "

Posted by: Hai Rick | Oct 23, 2007 at 04:27 AM

Simon, will the appreciation of Canadian dollar and Euro reduce their current account surpluses? As in China, the pressure of currency revaluation is mounting in the oil-exporting Gulf economies. May be we would see some rebalancing from their part.

Posted by: Syed Basher | Oct 23, 2007 at 11:58 AM

Hai, a real apreciation is a rise in the cost of local chinese goods vis a vis those of external goods. That can happen either with a rise in the price of local goods expressed in local currency (local inflation being higher than external) or with a rise in the local currency vs foreign currency (a nominal appreciation). China is now doing both, at least vs. US.

Dear Simon, as an argentine citizen, can you list us in the "CA surplus down, future deficit risinng" column? We can help solving Global Imbalances.

Posted by: raft | Oct 23, 2007 at 03:02 PM

Excellent post. I tend to agree with Simon and have written a little piece commenting on this article and welcoming Simon to the blogging world (kind of) ;-)

http://china-economics-blog.blogspot.com/2007/10/imf-on-global-imbalances-what-next.html

Posted by: China Economist | Oct 24, 2007 at 06:17 AM

ENTREVISTAS TV CRISIS GLOBAL

Etiquetas

- 1 MAYO

- 2

- 2002

- 2007

- 2008

- 2009

- 2010

- 2011

- 2012

- 2013

- 2014

- 2015

- 2016

- 2o11

- 2OO9

- a

- abr2015

- abril09

- abril10

- acc

- actualidadecono

- AFP

- AFPS

- AFRICA

- Ago11

- AGOS

- AGOST10

- agost12

- AGOSTO2008

- AGOSTO2009

- agosto2015

- AGRO

- AGROEXPORTACION

- AIG

- AL

- ALAGROEXPORTACION

- ALEMANIA

- ALIMENTOS

- amazonia

- AMERICALATINA

- ANDAHUAYLAS

- APEC

- ARCH MES

- ARGENTINA

- asarco

- ASIA

- ATTAC

- australia

- AUTOMOVIL

- AVAAZ

- b

- BAILOUT

- baltic

- BANCOS

- BC

- BCE

- BCRP

- benassy

- benedetti

- BERNANKE

- bernis

- BIELORUSIA

- BIS

- blanchard

- BOE

- BOJ

- BOLIVIA

- BOLSA

- BONUS

- BRASIL

- BRIC

- BUBBLE

- bundesbank

- C

- c rec

- CAFE

- CAMBIOCLIMATICO

- CAMERICAS

- CAN

- CANADA

- CANCION

- CAPITALISMO

- castro

- CDO

- cepij

- CHAVEZ

- cheque

- CHILE

- chimerica

- CHINA

- CHRYSLER

- CICLO

- CIE

- ciencia

- CIP

- COBRE

- COLOMBIA

- COMERCIO

- commodities

- COMPUTO

- CONSTRUCCION

- CONSUMO

- CONTAGIO

- control

- COPENHAGUE

- CORRUPCION

- coursera

- CRECIMIENTO

- CREDITO

- CRISIS

- CUBA

- CUMBREALCUE

- CUMBREALCUSA

- davos

- DEC08

- DEC11

- dec12

- DEC13

- dec15

- DEFICIT

- DEFLACION

- demanda

- DEPRESION

- DERIVADOS

- DEUDA

- developpement

- DIC09

- DIC10

- dic12

- DICIEMBRE

- do

- DOLAR

- doubledip

- dsk

- dubai

- duracion

- ec

- ecologo

- ECONOMIA

- ECUADOR

- EDUCA

- efectos

- EMPLEO

- EN11

- en16

- EN2016

- encuesta

- ene016

- energia

- ENERO

- ENERO09

- enero10

- EST

- eu

- EURO

- expansion

- EXPORTACION

- f

- fannie

- feb09

- feb10

- feb13

- feb15

- FED

- filo

- fin

- FINANZAS

- FINLANDIA

- fisica

- flu

- FMI

- FONDOS

- fr

- FRANCE

- frankfurt

- frontrunning

- fukushima

- G20

- G7

- GAS

- geab

- GEITHNER

- gini

- GLO

- global

- GM

- GONZALO GARCIA

- grece

- GREENSPAN

- GRENOBLE

- gripeporcina

- grupo mexico

- HAITI

- hambre

- HEDGE FUNDS

- HIPOTECA

- hist

- HOLLANDE

- HONDURAS

- IMPORTACION

- IMPUESTOS

- INDE

- INDIGNADOS

- INDUSTRIAL

- INFLACION

- INFORMALIDAD

- INFRAESTRUCTURA

- INGENIERIA

- INGENIEROS

- innova

- INTEGRACION

- INTERNACIONAL

- INVERSION

- IRAN

- IRLANDA

- ISLANDIA

- ismea

- ITALIA

- IZQ

- JAPON

- JUL11

- JULIO08

- JULIO09

- JULIO15

- JUN09

- jun10

- jun11

- JUN12

- jun13

- jun15

- JUNIO08

- keynes

- KRUGMAN

- lagarde

- LAREPUBLICA

- leap

- leverage

- liquidez

- LITIO

- lme

- LR

- macro

- MACROECONOMICS

- madera

- MADOFF

- MAMBIENTE

- MANGO

- MARS09

- mars10

- marx

- matematicas

- MATERIASPRIMAS

- MATUK

- MAY09

- MAY11

- MAY12

- MAY13

- may15

- may2015

- MAYO

- MBS

- me

- mef

- MERKEL

- METALES

- MEXICO

- miga

- MIGRA

- MINERIA

- MODELES

- MONDE

- MONEDA

- mourey

- MUJICA

- MUNDO

- musica clasica

- NACIONALIZACION

- neural

- niño

- nobel

- NOTASEMANAL

- NOV08

- nov09

- nov10

- NOV11

- NOV12

- nov15

- nuclear

- OBAMA

- OCDE

- oct09

- oct10

- OCT11

- oct12

- OCTUBRE08

- OFCE

- OIT

- OMC

- ORO

- paita

- PANAMA

- PAPA

- PARADIS

- PARAGUAY

- PAULSON

- pbi

- pe

- PEÑAFLOR

- PERU

- pesca

- PETROLEO

- piketty

- PLAN

- PMI

- POBLA

- POBREZA

- POL

- POLITICA

- porter

- portugal

- postcrisis

- PPT_CRISIS

- PRODUCCION

- PRODUCTIVIDAD

- profits

- prog

- PROTECCION

- QUIEBRA

- r

- RECESION

- REGULACION

- REMESAS

- REPEC

- REPRISE

- REPSOL

- RESERVAS

- RETAIL

- RGE

- RIESGOPAIS

- RMBS

- ROBOTICA

- RODRIK

- ROUBINI

- RUSIA

- SALARIOS

- SARKO

- school paris

- sep11

- SEP15

- SEQUIA

- SERVICIOS

- set09

- set10

- set11

- set12

- SET15

- SETIEMBRE08

- SINGAPUR

- SIRIA

- sismo

- soros

- southern

- SPAIN

- STANFORD

- STIGLITZ

- SUBPRIMES

- SUISSE

- SYRIZA

- TAIWAN

- TARIFAS

- TAS

- TCAMBIO

- TECNOLOGIA

- TERRITORIO

- TEXTIL

- TINTERES

- TLC

- TPP

- trabajo

- trentin

- TRICHET

- TROIKA

- tsunami

- TURISMO

- TV

- UBS

- UE

- UK

- UKRANIA

- UNASUR

- URUGUAY

- USA

- v

- VENEZUELA

- VIDEO

- vivienda

- WALL STREET

- WS

- wsj

- YEN

- young

- YUAN

- Zbasura

- zerohedge

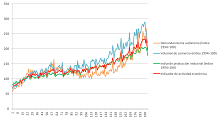

Peru:crisis impacto regional arequipa,raul mauro

Temas CRISIS FINANCIERA GLOBAL

claves para pensar la crisis

-Tipo de cambio

- DIARIOS DE HOY

PRESS CLIPPINGS-RECORTES PRENSA-PRESSE..

canciones de GRACIAS A LA VIDA !

ETIQUETAS alfabetico

- 1 MAYO

- 2

- 2002

- 2007

- 2008

- 2009

- 2010

- 2011

- 2012

- 2013

- 2014

- 2015

- 2016

- 2o11

- 2OO9

- a

- abr2015

- abril09

- abril10

- acc

- actualidadecono

- AFP

- AFPS

- AFRICA

- Ago11

- AGOS

- AGOST10

- agost12

- AGOSTO2008

- AGOSTO2009

- agosto2015

- AGRO

- AGROEXPORTACION

- AIG

- AL

- ALAGROEXPORTACION

- ALEMANIA

- ALIMENTOS

- amazonia

- AMERICALATINA

- ANDAHUAYLAS

- APEC

- ARCH MES

- ARGENTINA

- asarco

- ASIA

- ATTAC

- australia

- AUTOMOVIL

- AVAAZ

- b

- BAILOUT

- baltic

- BANCOS

- BC

- BCE

- BCRP

- benassy

- benedetti

- BERNANKE

- bernis

- BIELORUSIA

- BIS

- blanchard

- BOE

- BOJ

- BOLIVIA

- BOLSA

- BONUS

- BRASIL

- BRIC

- BUBBLE

- bundesbank

- C

- c rec

- CAFE

- CAMBIOCLIMATICO

- CAMERICAS

- CAN

- CANADA

- CANCION

- CAPITALISMO

- castro

- CDO

- cepij

- CHAVEZ

- cheque

- CHILE

- chimerica

- CHINA

- CHRYSLER

- CICLO

- CIE

- ciencia

- CIP

- COBRE

- COLOMBIA

- COMERCIO

- commodities

- COMPUTO

- CONSTRUCCION

- CONSUMO

- CONTAGIO

- control

- COPENHAGUE

- CORRUPCION

- coursera

- CRECIMIENTO

- CREDITO

- CRISIS

- CUBA

- CUMBREALCUE

- CUMBREALCUSA

- davos

- DEC08

- DEC11

- dec12

- DEC13

- dec15

- DEFICIT

- DEFLACION

- demanda

- DEPRESION

- DERIVADOS

- DEUDA

- developpement

- DIC09

- DIC10

- dic12

- DICIEMBRE

- do

- DOLAR

- doubledip

- dsk

- dubai

- duracion

- ec

- ecologo

- ECONOMIA

- ECUADOR

- EDUCA

- efectos

- EMPLEO

- EN11

- en16

- EN2016

- encuesta

- ene016

- energia

- ENERO

- ENERO09

- enero10

- EST

- eu

- EURO

- expansion

- EXPORTACION

- f

- fannie

- feb09

- feb10

- feb13

- feb15

- FED

- filo

- fin

- FINANZAS

- FINLANDIA

- fisica

- flu

- FMI

- FONDOS

- fr

- FRANCE

- frankfurt

- frontrunning

- fukushima

- G20

- G7

- GAS

- geab

- GEITHNER

- gini

- GLO

- global

- GM

- GONZALO GARCIA

- grece

- GREENSPAN

- GRENOBLE

- gripeporcina

- grupo mexico

- HAITI

- hambre

- HEDGE FUNDS

- HIPOTECA

- hist

- HOLLANDE

- HONDURAS

- IMPORTACION

- IMPUESTOS

- INDE

- INDIGNADOS

- INDUSTRIAL

- INFLACION

- INFORMALIDAD

- INFRAESTRUCTURA

- INGENIERIA

- INGENIEROS

- innova

- INTEGRACION

- INTERNACIONAL

- INVERSION

- IRAN

- IRLANDA

- ISLANDIA

- ismea

- ITALIA

- IZQ

- JAPON

- JUL11

- JULIO08

- JULIO09

- JULIO15

- JUN09

- jun10

- jun11

- JUN12

- jun13

- jun15

- JUNIO08

- keynes

- KRUGMAN

- lagarde

- LAREPUBLICA

- leap

- leverage

- liquidez

- LITIO

- lme

- LR

- macro

- MACROECONOMICS

- madera

- MADOFF

- MAMBIENTE

- MANGO

- MARS09

- mars10

- marx

- matematicas

- MATERIASPRIMAS

- MATUK

- MAY09

- MAY11

- MAY12

- MAY13

- may15

- may2015

- MAYO

- MBS

- me

- mef

- MERKEL

- METALES

- MEXICO

- miga

- MIGRA

- MINERIA

- MODELES

- MONDE

- MONEDA

- mourey

- MUJICA

- MUNDO

- musica clasica

- NACIONALIZACION

- neural

- niño

- nobel

- NOTASEMANAL

- NOV08

- nov09

- nov10

- NOV11

- NOV12

- nov15

- nuclear

- OBAMA

- OCDE

- oct09

- oct10

- OCT11

- oct12

- OCTUBRE08

- OFCE

- OIT

- OMC

- ORO

- paita

- PANAMA

- PAPA

- PARADIS

- PARAGUAY

- PAULSON

- pbi

- pe

- PEÑAFLOR

- PERU

- pesca

- PETROLEO

- piketty

- PLAN

- PMI

- POBLA

- POBREZA

- POL

- POLITICA

- porter

- portugal

- postcrisis

- PPT_CRISIS

- PRODUCCION

- PRODUCTIVIDAD

- profits

- prog

- PROTECCION

- QUIEBRA

- r

- RECESION

- REGULACION

- REMESAS

- REPEC

- REPRISE

- REPSOL

- RESERVAS

- RETAIL

- RGE

- RIESGOPAIS

- RMBS

- ROBOTICA

- RODRIK

- ROUBINI

- RUSIA

- SALARIOS

- SARKO

- school paris

- sep11

- SEP15

- SEQUIA

- SERVICIOS

- set09

- set10

- set11

- set12

- SET15

- SETIEMBRE08

- SINGAPUR

- SIRIA

- sismo

- soros

- southern

- SPAIN

- STANFORD

- STIGLITZ

- SUBPRIMES

- SUISSE

- SYRIZA

- TAIWAN

- TARIFAS

- TAS

- TCAMBIO

- TECNOLOGIA

- TERRITORIO

- TEXTIL

- TINTERES

- TLC

- TPP

- trabajo

- trentin

- TRICHET

- TROIKA

- tsunami

- TURISMO

- TV

- UBS

- UE

- UK

- UKRANIA

- UNASUR

- URUGUAY

- USA

- v

- VENEZUELA

- VIDEO

- vivienda

- WALL STREET

- WS

- wsj

- YEN

- young

- YUAN

- Zbasura

- zerohedge

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/spot-copper-30d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/zinc-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/lead-d.gif)

![[Most Recent Quotes from www.kitco.com]](http://www.kitconet.com/charts/metals/base/spot-nickel-30d.gif)